TheMoneyBooks - Основные сведения

© 2024 WealthWave. Все права защищены.

Доброе утро/день/вечер. Это программа TheMoneyBooks Essentials. Здесь вы узнаете, как "перестать быть лохом", когда дело касается ваших денег. Меня зовут __________, и я буду вашим финансовым консультантом на этой сессии. Моя цель - дать вам уверенное начало пути к финансовой грамотности в рекордно короткие сроки.

Видео

Первое решение, которое вы должны принять, очень простое: Выберете ли вы образ мышления лоха или научитесь думать как богатые? Тот факт, что вы пришли на занятия сегодня, говорит о том, что вы на правильном пути. И вот отличная новость - вам не нужно БЫТЬ богатым, чтобы думать как богатые - вам нужны только знания и действия. Сейчас у вас есть возможность получить знания, которые подготовят вас к действиям!

Финансовая безграмотность - это экономический кризис №1 в мире. Мы знаем, что слово "лох" звучит оскорбительно. К сожалению, это лучший способ описать человека, которого можно использовать в своих интересах, потому что он не знает, как все устроено. А незнание того, как работают деньги, действительно отстой. Это может отнять у вас время, отнять свободу и даже отнять доход. Вот это отстой!

Более 5 миллиардов человек в мире считаются финансово неграмотными. Таковы шокирующие результаты недавнего глобального исследования. Согласно результатам исследования, только 30 % людей в мире считаются финансово грамотными. В ходе исследования с помощью викторины выяснилось, что подавляющее большинство людей из разных стран мира не смогли правильно ответить на несколько простых вопросов о деньгах. На этом курсе вы узнаете ответы на эти и многие другие вопросы. Именно поэтому я преподаю этот курс и, надеюсь, именно поэтому вы здесь.

Посмотрите на эти цифры. Вы можете поверить, что почти у половины американцев нет достаточной суммы, чтобы оплатить 400 долларов в экстренном случае, или вовремя внести платежи по студенческим кредитам, или расплатиться по кредитным картам, или даже подумать о выходе на пенсию? Но вот хорошая новость для вас и всех присутствующих на этой сессии. Зная и действуя, мы можем изменить эти цифры.

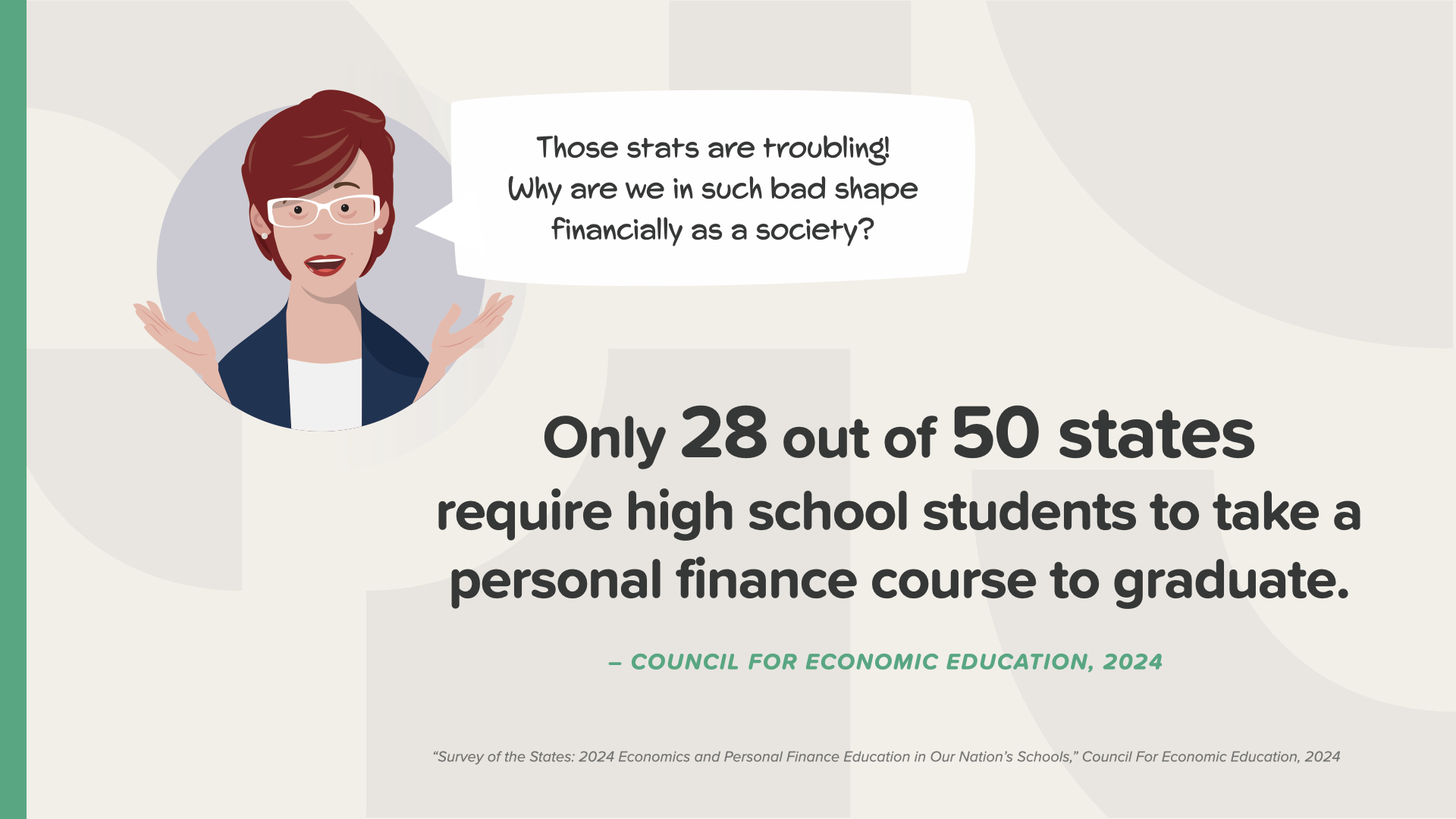

Как это произошло? Один из способов заключается в том, что только 28 штатов заставляют вас проходить один урок по деньгам в средней школе, а из тех, что есть, они лишь поверхностно изучают такие темы, как балансирование чековой книжки. Как вы думаете, достаточно ли этого? В каком проценте школ преподают секспросвет, лакросс и тележурналистику? Почти 50 из 50. Вы не можете это выдумать. Для меня это тоже не имеет смысла.

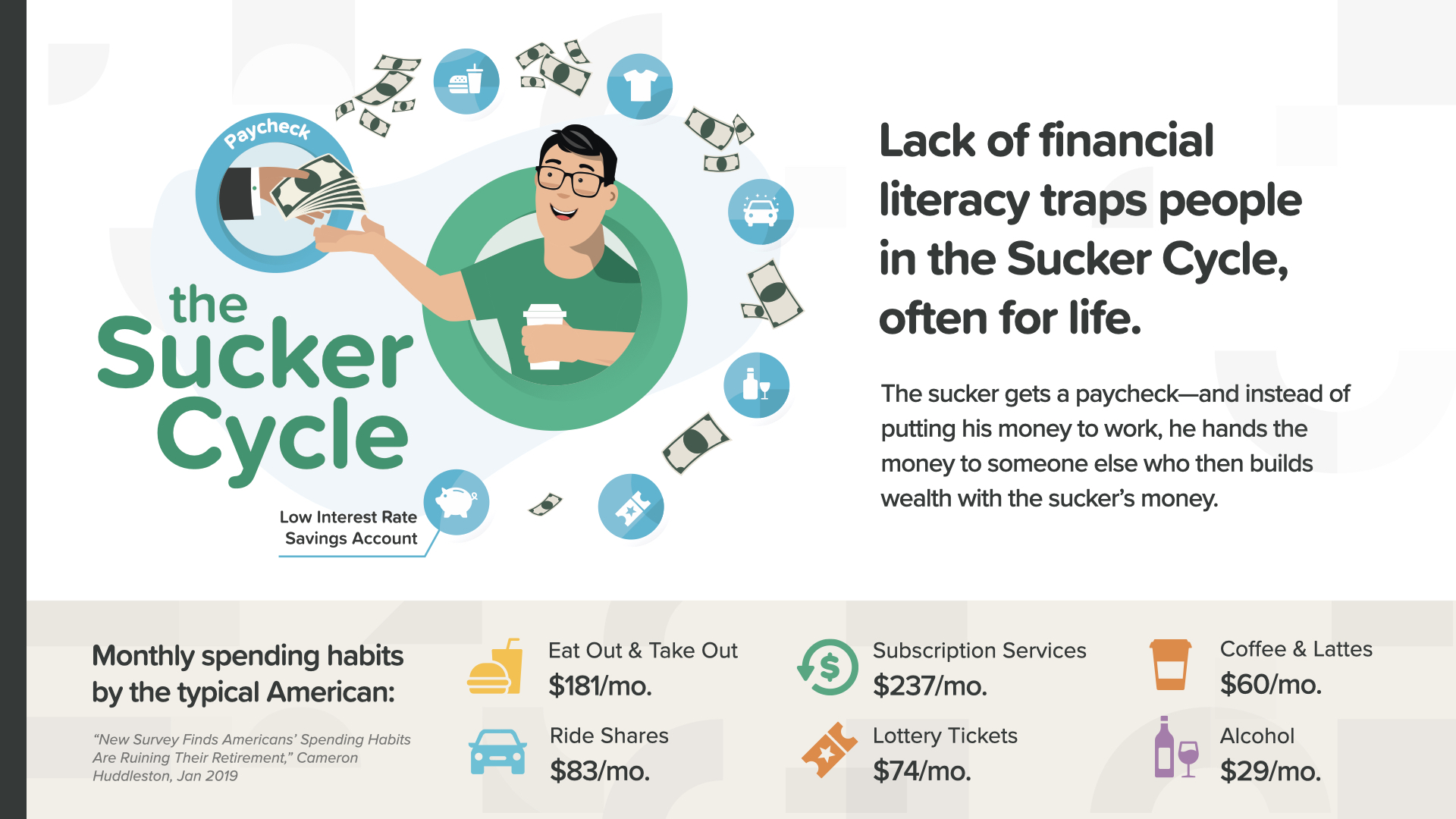

Познакомьтесь с циклом "Сосунок". Это ловушка глупых трат и низкопроцентных сбережений, которая продолжается месяц за месяцем, год за годом, медленно высасывая ваш потенциал быть богатым, свободным и контролирующим. Каждые пару недель цикл повторяется - слишком много еды, ненужные покупки в Интернете, очередная подписка на потоковое вещание. Большинство людей умеют зарабатывать деньги и тратить их - но это все. Пришло время разорвать этот цикл.

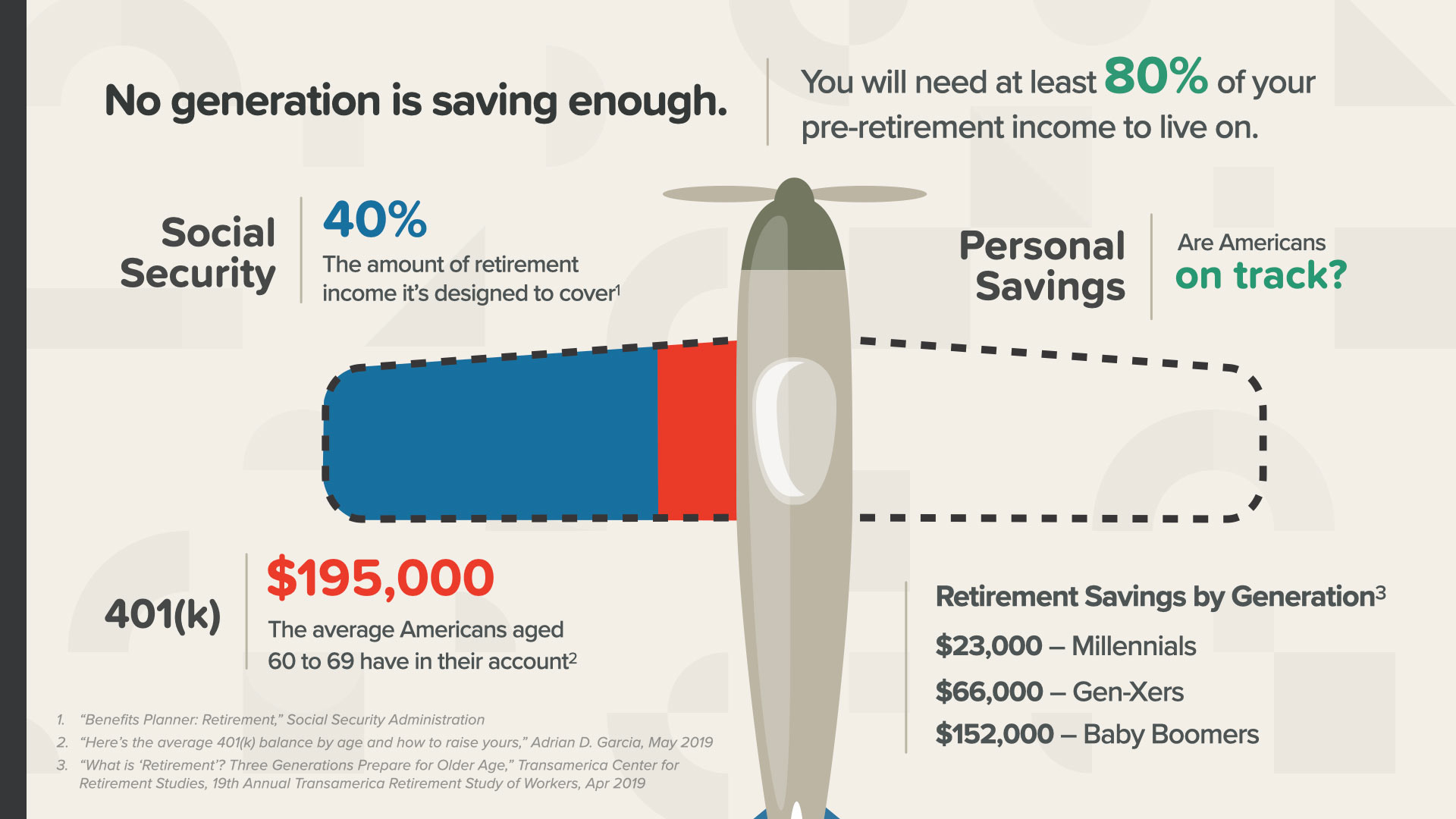

Думайте о своей пенсии как о самолете - чтобы летать, ему нужны оба крыла. Социальное обеспечение и ваш 401(k) - если он у вас есть - могут составлять одно крыло дохода, на который вы планируете жить на пенсии. Второе крыло полностью зависит от вас - это ваша ответственность. Если вы надеетесь прожить хотя бы на 80 % своего дохода до выхода на пенсию, вам придется серьезно отнестись к тому, что вы откладываете. Суровая правда заключается в том, что ни одно поколение не откладывает достаточно средств для сегодняшних финансовых реалий - посмотрите на эти цифры: миллениалы, поколение X, бэби-бумеры - все они находятся в затруднительном положении, когда речь заходит о втором крыле. Хватит ли у вас сбережений, чтобы начать жить на пенсию? Если вы не уверены в этом, немедленно обратитесь к своему финансовому специалисту, чтобы обсудить эту обязанность.

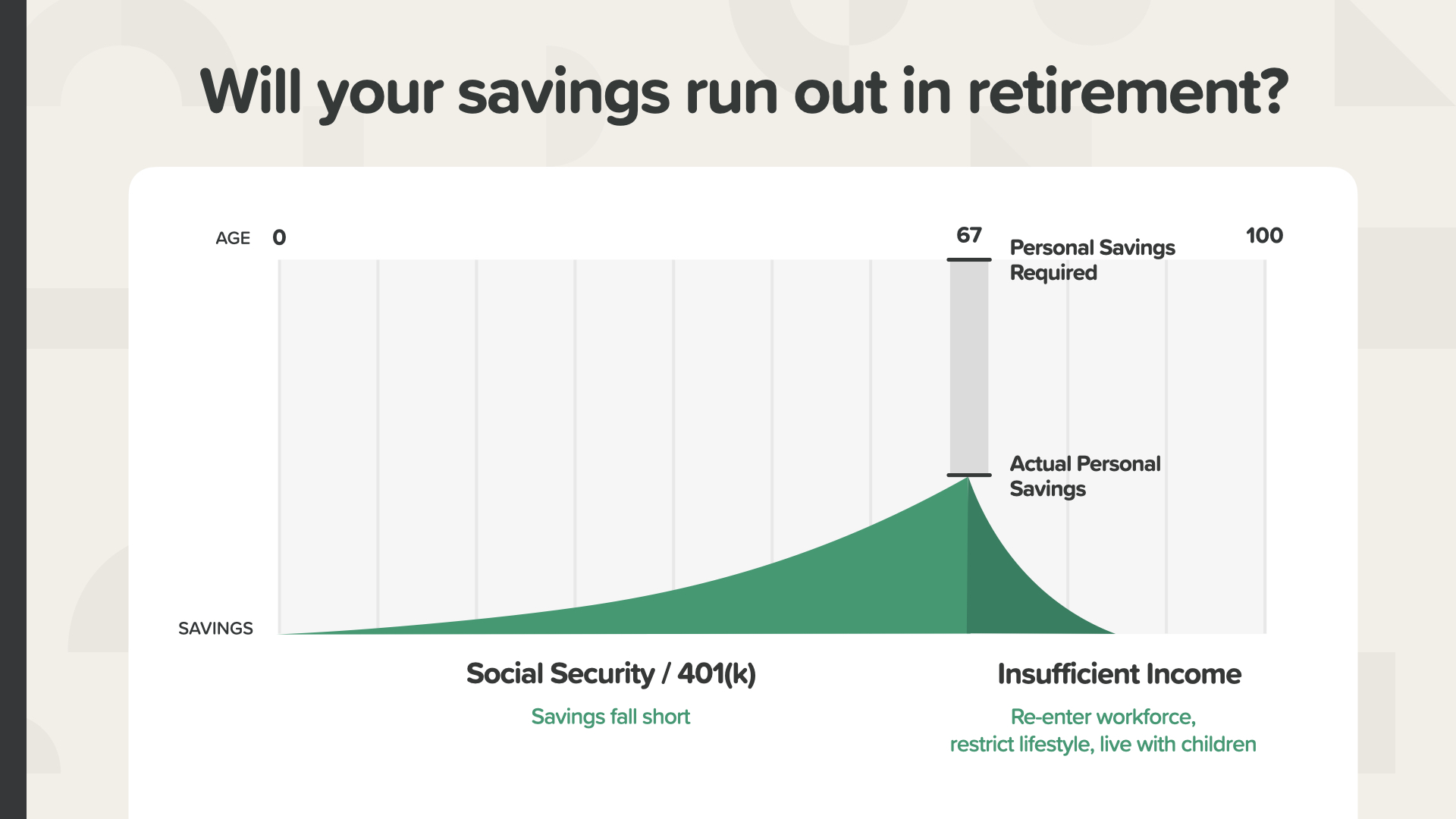

Даже если вам удастся выйти на пенсию, хватит ли вам дохода на всю оставшуюся жизнь? Или у вас закончатся деньги? Вот пример, который прольет яркий свет на цифры и возможность нехватки сбережений. Если вы не будете ежемесячно откладывать достаточную сумму с достаточно высокой доходностью, ваши сбережения могут оказаться недостаточными, что поставит под угрозу ваш пенсионный доход и образ жизни. В зависимости от величины дефицита вам, возможно, придется вернуться к трудовой деятельности, урезать свой образ жизни, чтобы жить на меньшие деньги, или переехать к детям. Как вам это кажется? Видите недостаток - серую зону между тем, что вы сэкономили, и тем, сколько вам нужно? Каждый американец и его финансовый специалист должны стремиться к тому, чтобы ликвидировать этот разрыв.

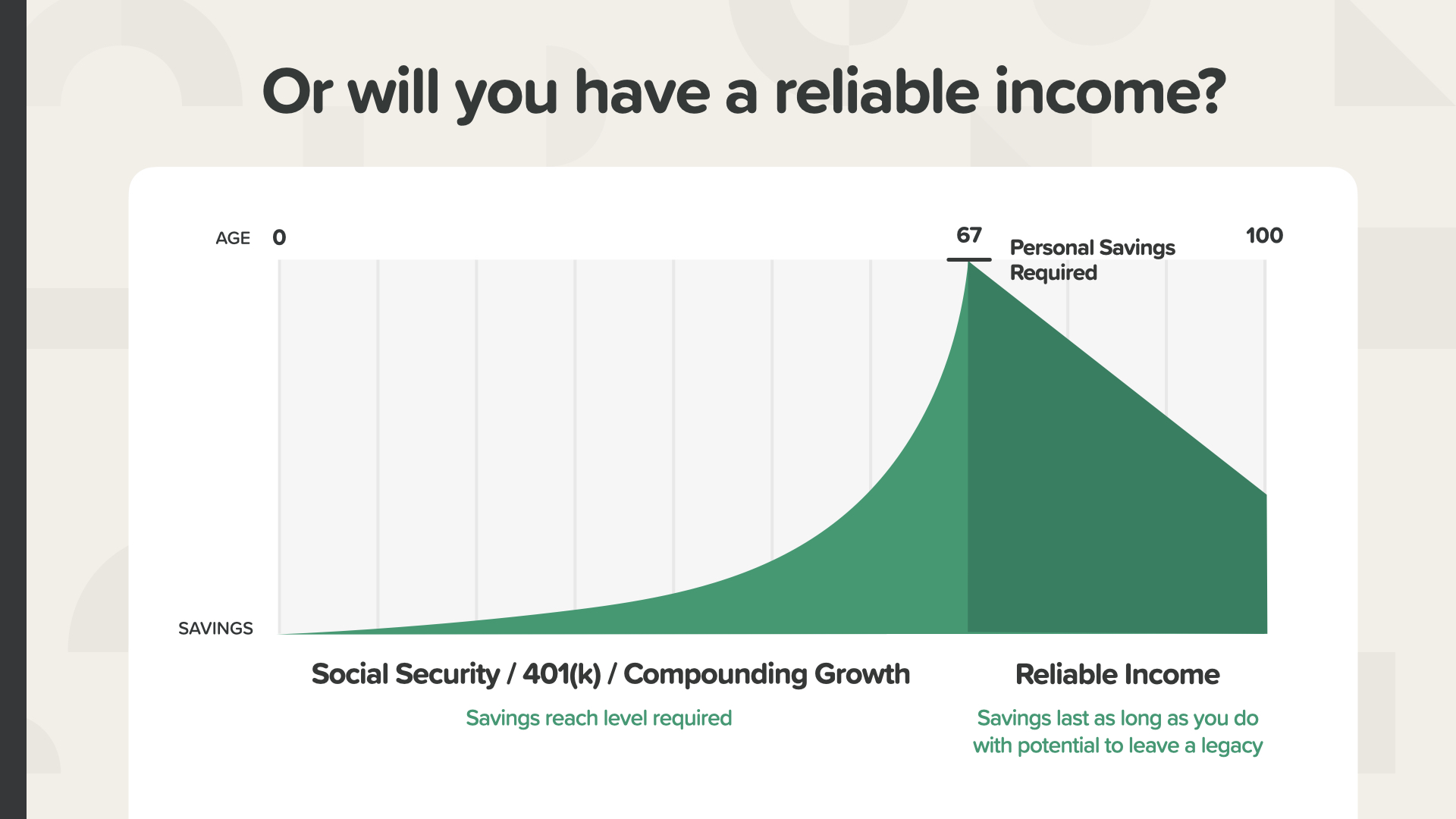

Вот как это выглядит, когда вы достигли цели - закрыли брешь в пенсионных накоплениях. У этого человека будет надежный доход, потому что он сэкономил необходимую сумму и получил необходимую норму прибыли, чтобы достичь накоплений, необходимых для выхода на пенсию, которую он себе представлял. Возможно, у него даже останутся деньги, которые он сможет оставить в наследство своим детям. Как вам такая перспектива? Вы можете поработать со своим финансовым специалистом, чтобы определить, какими должны быть ваши цифры.

Давайте потратим несколько минут на то, чтобы узнать о силе сложных процентов. Сила сложных процентов - это потенциал роста денег с течением времени за счет использования магии "компаундирования", которая представляет собой проценты, выплачиваемые на сумму вкладов плюс все ранее выплаченные проценты. Или, как выразилась Зоуи, проценты на проценты.

Разница между простыми и сложными процентами существенна. Первый остается неизменным, а второй растет и растет.

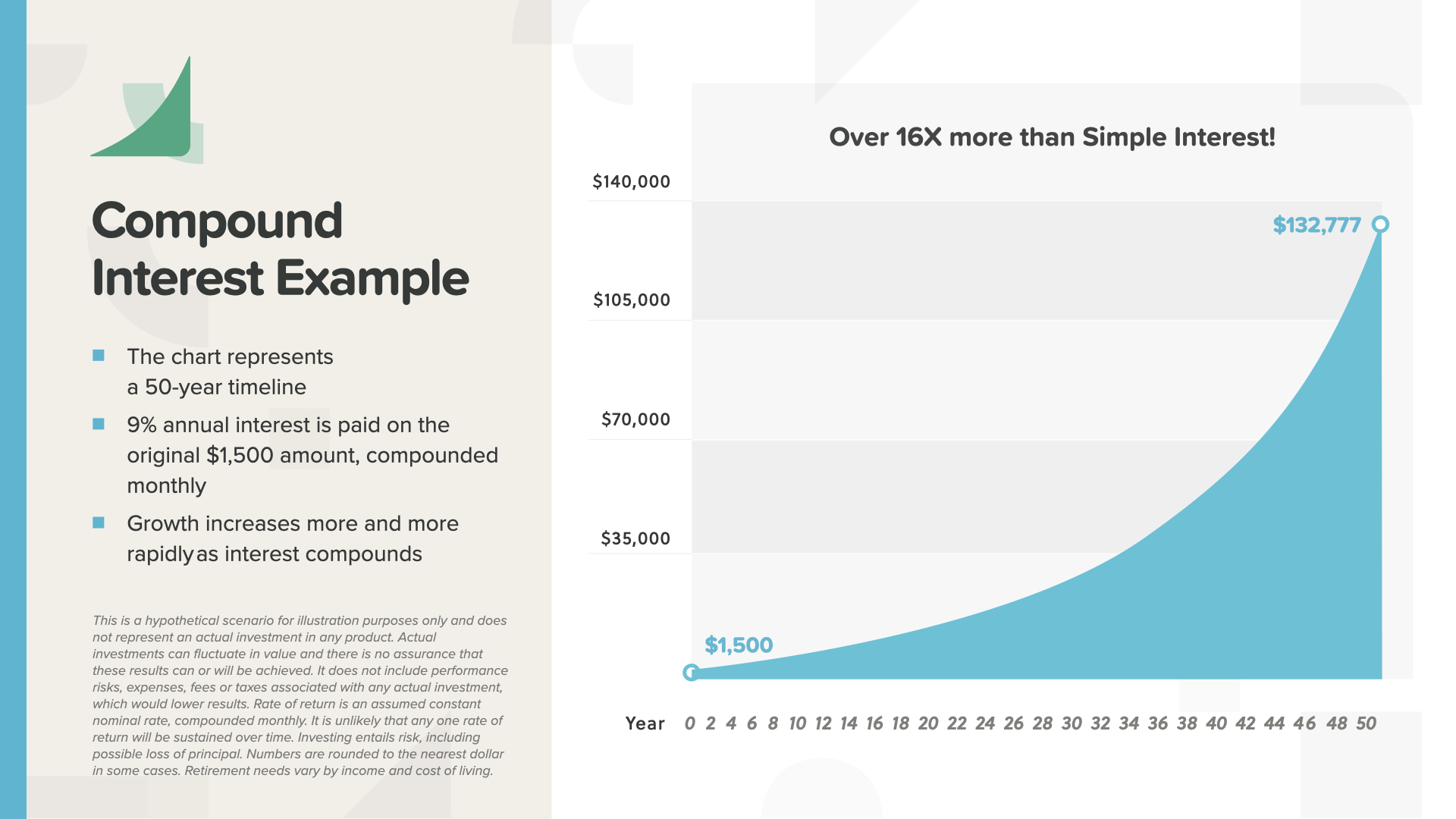

При начислении простых процентов первоначальные 1 500 долларов вырастут до 8 250 долларов. Не так уж много для 50-летнего периода ожидания.

При начислении сложных процентов 1 500 долларов вырастают до 132 777 долларов за тот же 50-летний период - в 16 раз больше денег! Обратите внимание, что кривая графика становится более крутой в последние годы, поскольку сила сложного процента действительно возрастает. Экспоненциальная сила сложного роста - вот что вам нужно!

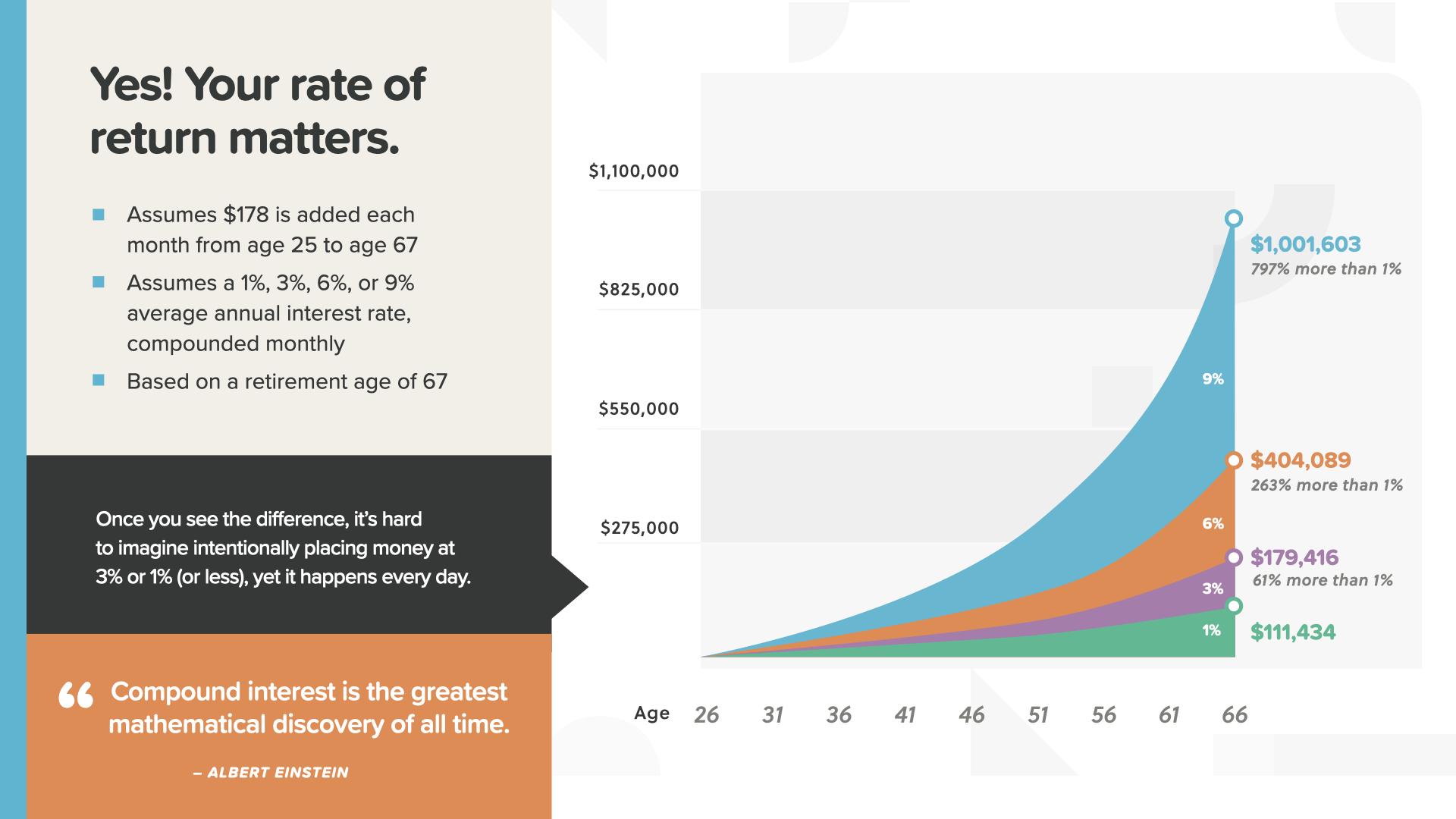

178 долларов, откладываемые ежемесячно в возрасте от 25 до 67 лет с разной доходностью, дают совершенно разные результаты. Большинство людей этого не понимают, что объясняет, почему они выбирают неудачные места для хранения денег.

Сумма, добавляемая в месяц, и время остаются прежними. Единственное изменение - это норма прибыли. Это может означать на 797 % больше денег при 9 % против 1 % - разница почти в 900 000 долларов! Как видите, уровень доходности может стать определяющим фактором, который ликвидирует пробел в ваших пенсионных накоплениях или оставит вас со значительным дефицитом. Именно поэтому Альберт Эйнштейн назвал сложные проценты величайшим математическим открытием всех времен!

Мы все виноваты в том, что теряем время. Особенно дорого это обходится, когда за это время вы теряете стоимость денег. Вы никогда не вернете время назад... или потерянные деньги. Но есть 3 шага, которые вы можете предпринять, чтобы использовать временную ценность денег. Начните прямо сейчас, регулярно экономьте и будьте терпеливы.

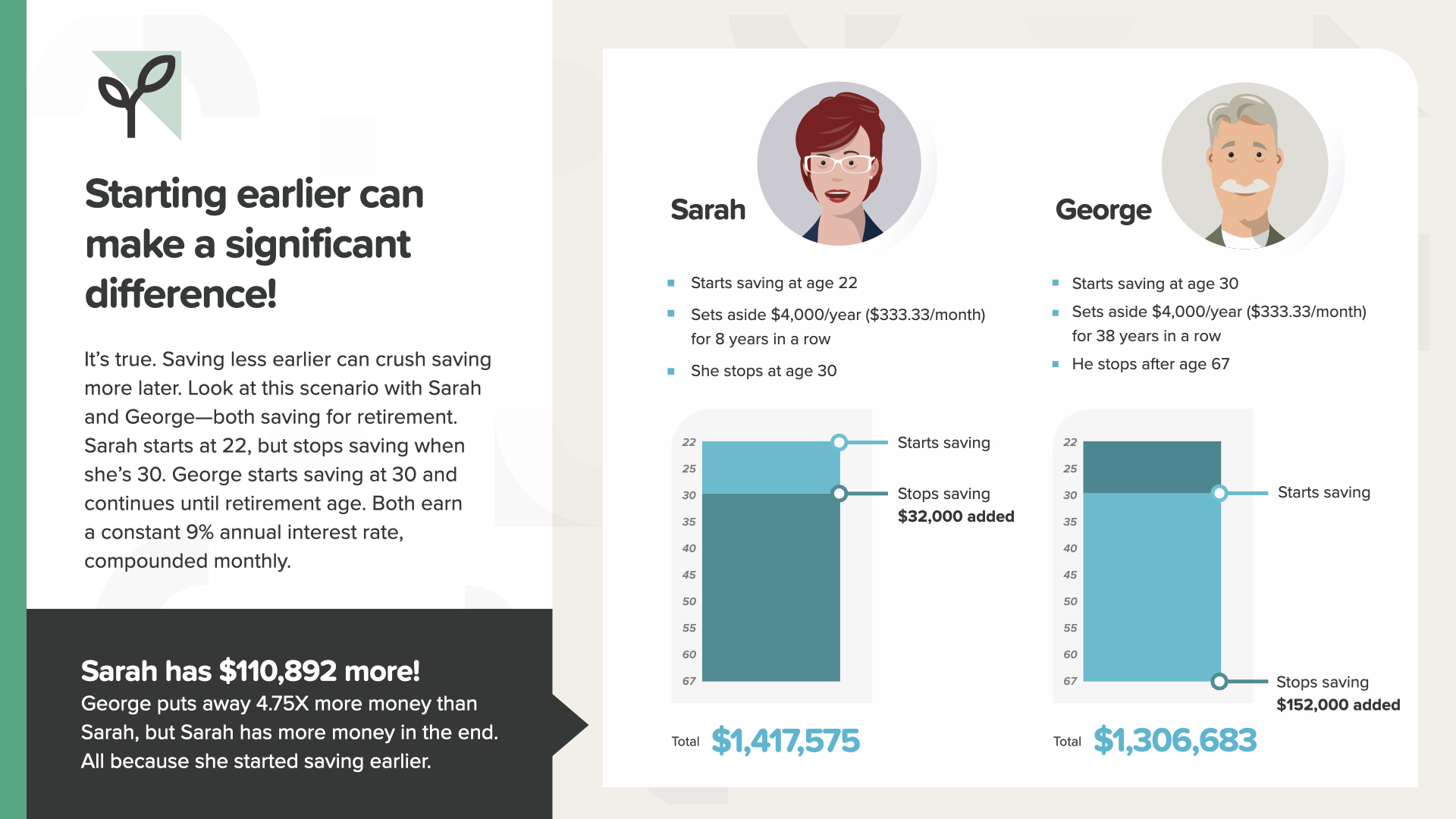

Начинать раньше - всегда хорошая идея. Это может существенно изменить ситуацию. В данном случае откладывать деньги в возрасте 22-30 лет лучше, чем в возрасте 30-67 лет. В данном случае Сара получила на 110 892 доллара больше, отложив в 4,75 раза меньше денег.

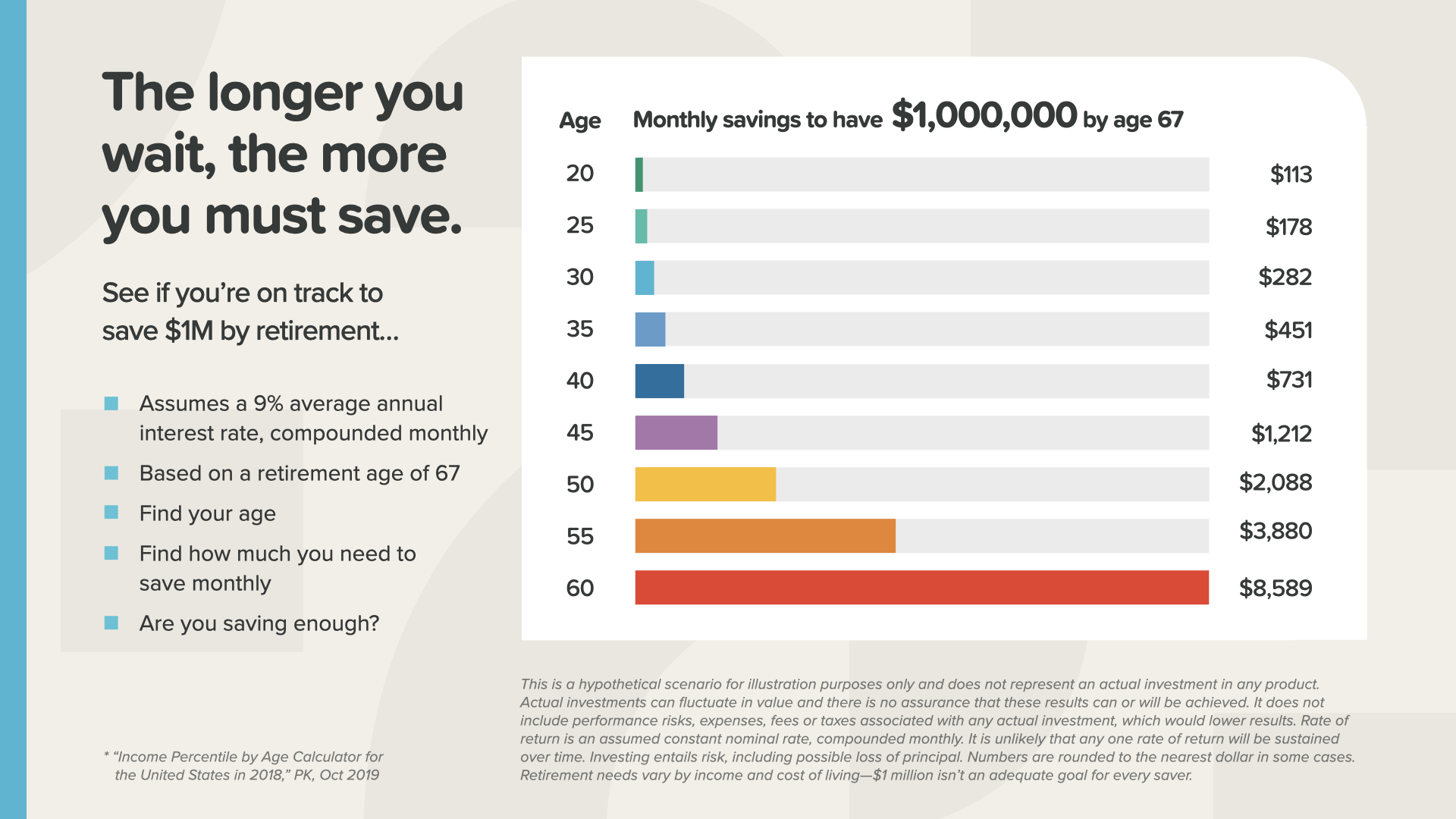

Вот картинка с цифрами, которые разбивают их по возрастам. Для каждого миллиона, который вы хотите получить на пенсии, вы можете увидеть ежемесячную сумму, которую вам нужно откладывать. В возрасте 30 лет вам нужно откладывать 282 доллара в месяц, чтобы иметь на пенсии 1 миллион долларов. Если же вы подождете до 40 лет, то вам придется откладывать 731 доллар в месяц. В какой-то момент вы превысите свои возможности по ежемесячным накоплениям. Вы просто не сможете себе этого позволить. В этот момент у вас будет два варианта - сократить свои мечты или найти способ зарабатывать больше денег.

Только 15 % взрослых рассчитывают получить наследство от своих родителей сегодня. Если вы хотите передать своим детям 1 миллион долларов к моменту их выхода на пенсию, какой вариант более реалистичен? Либо вы дадите им по 1 млн долларов наличными, когда они станут взрослыми и вы накопите достаточно средств, либо разработаете план по откладыванию части этой суммы для каждого ребенка, когда они будут молоды.

Источникстатистики 15 % для заметок докладчика к этому слайду: New York Life, июль 2023 года, "Великая передача богатства" идет полным ходом, но почти половина людей, ожидающих наследства, не готовы им распорядиться, показывает исследование New York Life Wealth Watch Survey." https://www.newyorklife.com/newsroom/2023/new-york-life-wealth-watch-great-wealth-transfer

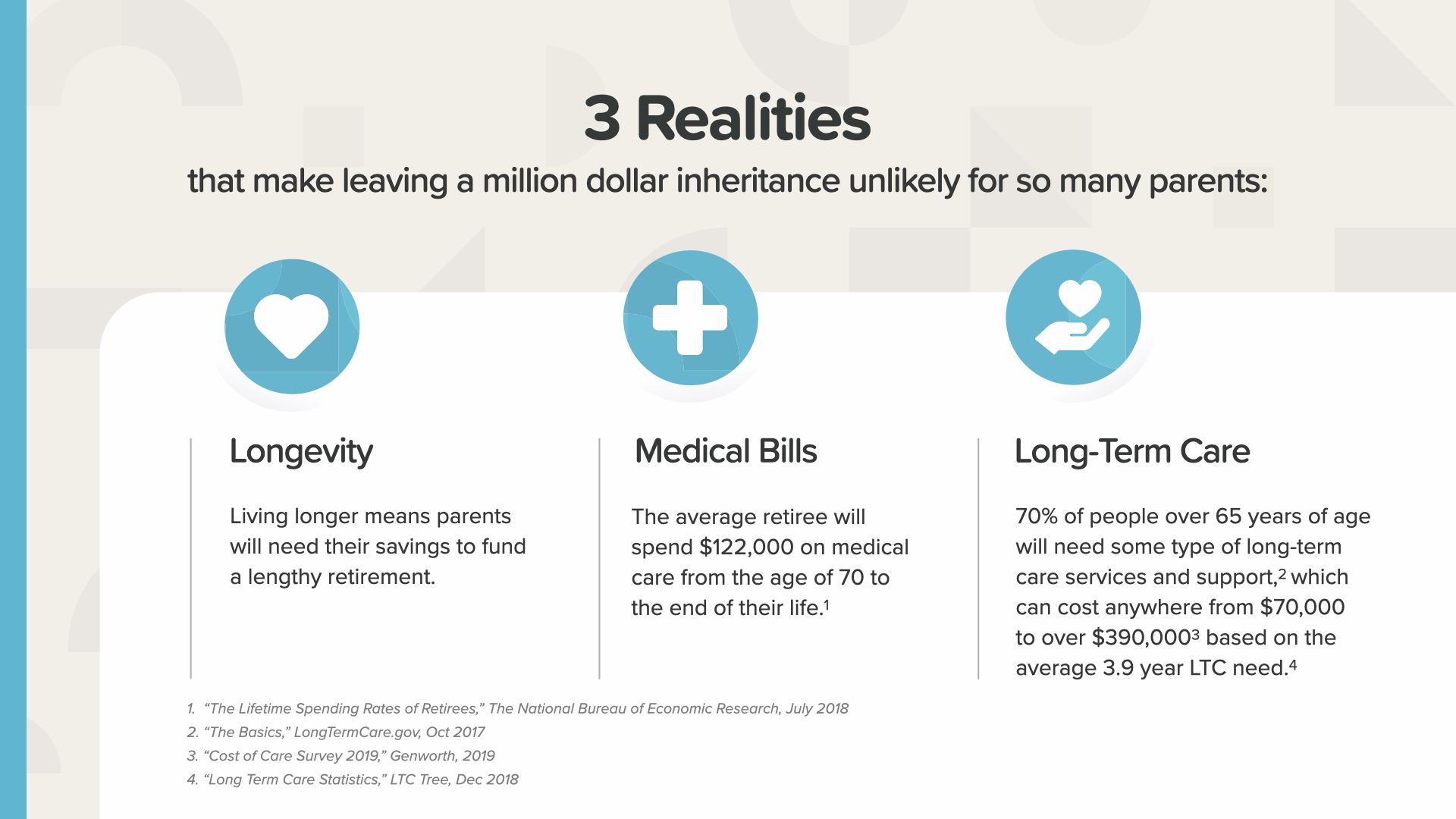

Мы знаем, как трудно родителям пенсионного возраста сохранить наследство для взрослых детей. Поскольку пожилые люди живут дольше, почти все их сбережения могут потребоваться для покрытия десятилетий расходов, включая медицинские счета и долгосрочный уход. Эта новая реальность долголетия может лишить возможности оставить наследство старым способом.

Можете ли вы использовать принципы работы с деньгами, которые вы узнали сегодня, чтобы накопить 1 миллион долларов для своего ребенка или внука? Это может быть намного проще, чем вы думаете.

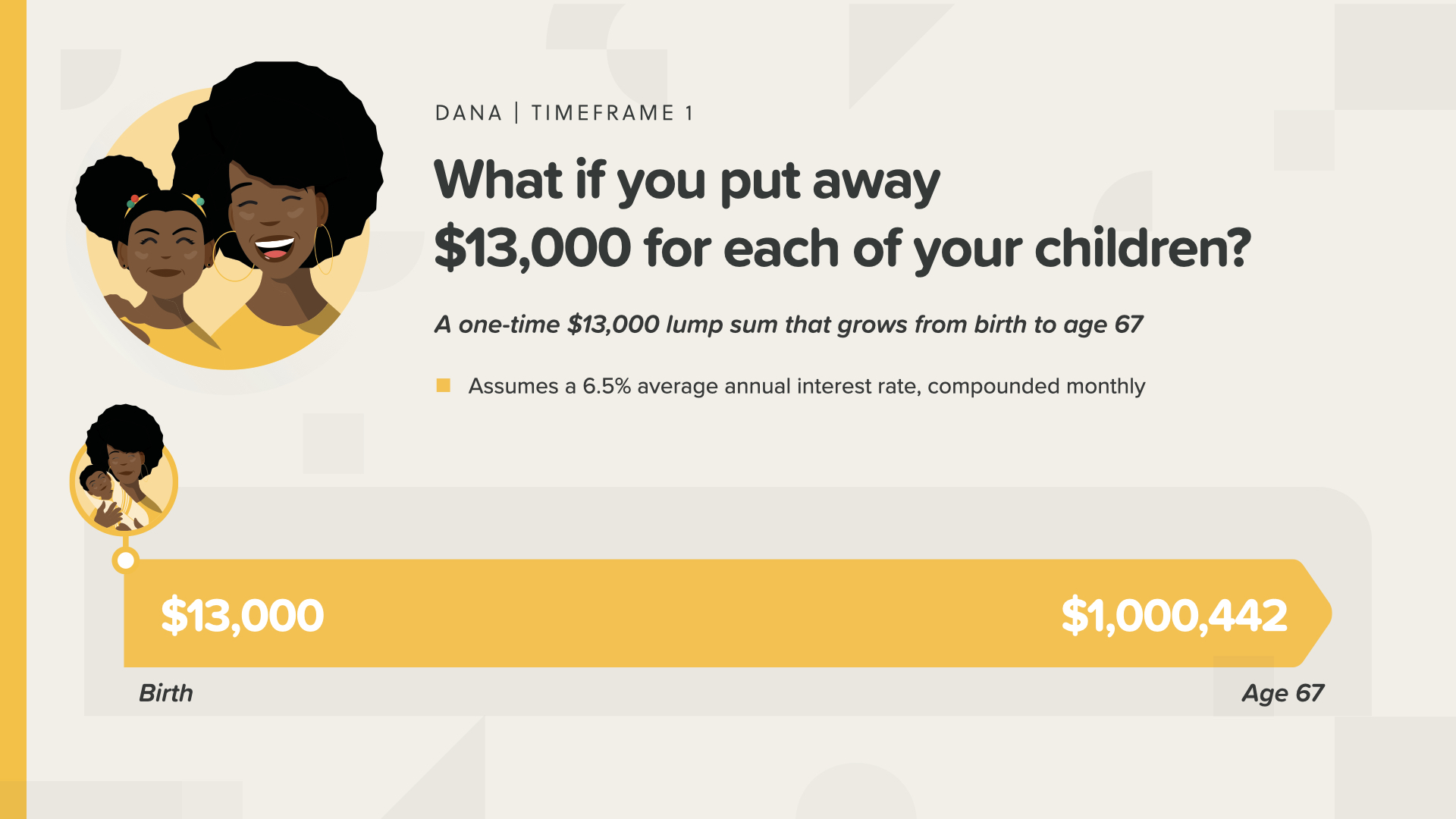

В этом примере Дана откладывает 13 000 долларов один раз и оставляет их там с момента рождения дочери до 67 лет. Он вырастет под 6,5 % и составит чуть больше 1 млн долларов.

Если Дана будет ждать, пока ее дочь закончит среднюю школу, то в 67 лет она получит только около 300 000 долларов. Какая разница - 18 лет!

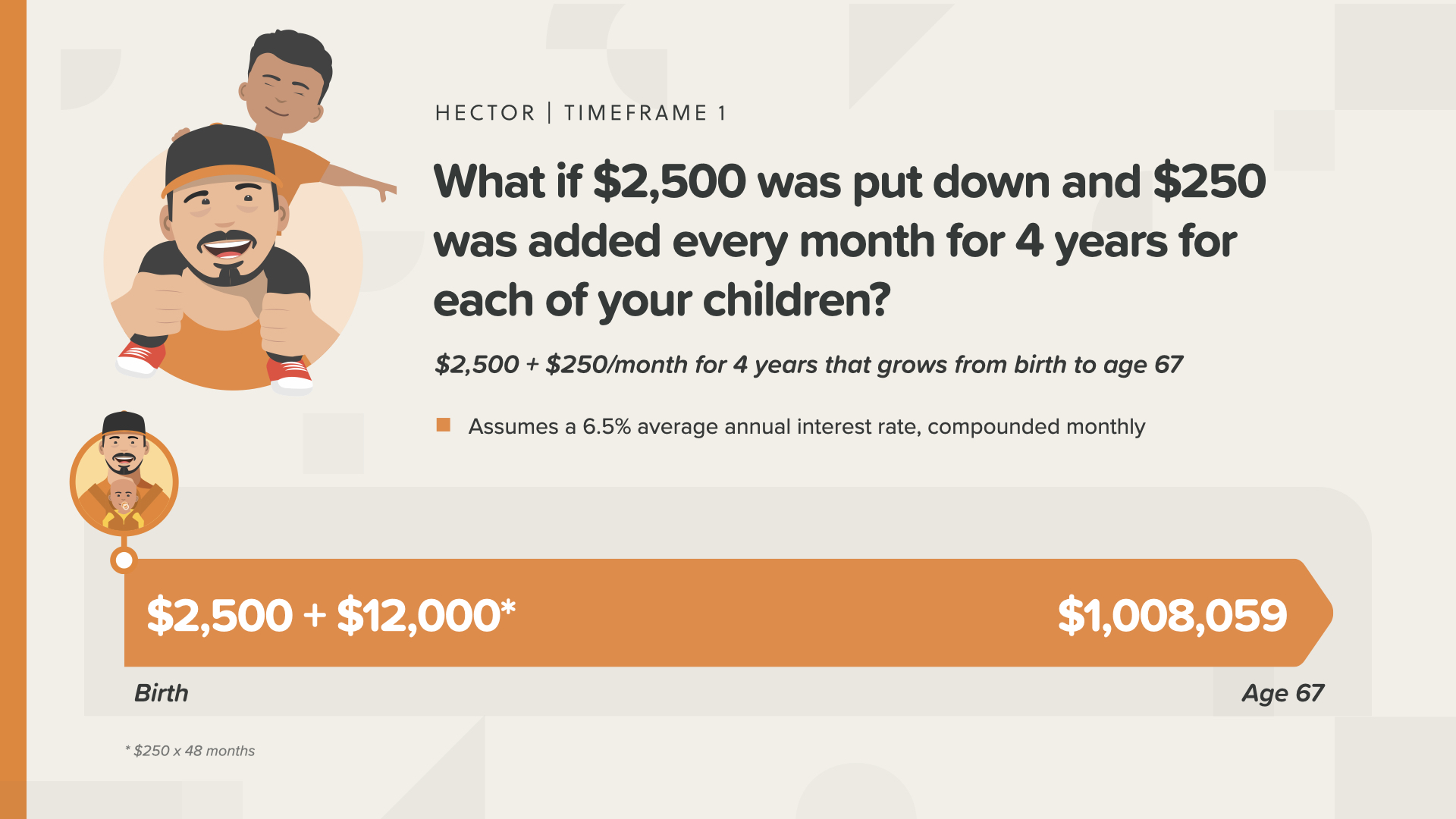

У Гектора нет 13 000 долларов, но он все равно хочет, чтобы его сын вышел на пенсию с 1 миллионом долларов. Он и его родственники могут работать вместе, чтобы откладывать всего 2 500 долларов сейчас, а затем по 250 долларов каждый месяц в течение следующих 4 лет. И тогда, как по волшебству, они тоже достигнут цели - его сын тоже выйдет на пенсию с 1 миллионом долларов.

Если Гектор подождет, пока его сыну исполнится 18 лет, будет та же история, что и в случае с Даной... Сумма, которую получат их дети, будет гораздо меньше. Чуть больше 300 000 долларов.

Теперь вы понимаете, почему мы называем эту стратегию "Ребенок на миллион долларов". Насколько благодарны будут ваши дети за то, что однажды - возможно, когда вас уже не будет - их родители подумали об их будущем, узнали, как работают деньги, и с любовью позаботились о них? Такое "спасибо" может навсегда изменить ваше наследие.

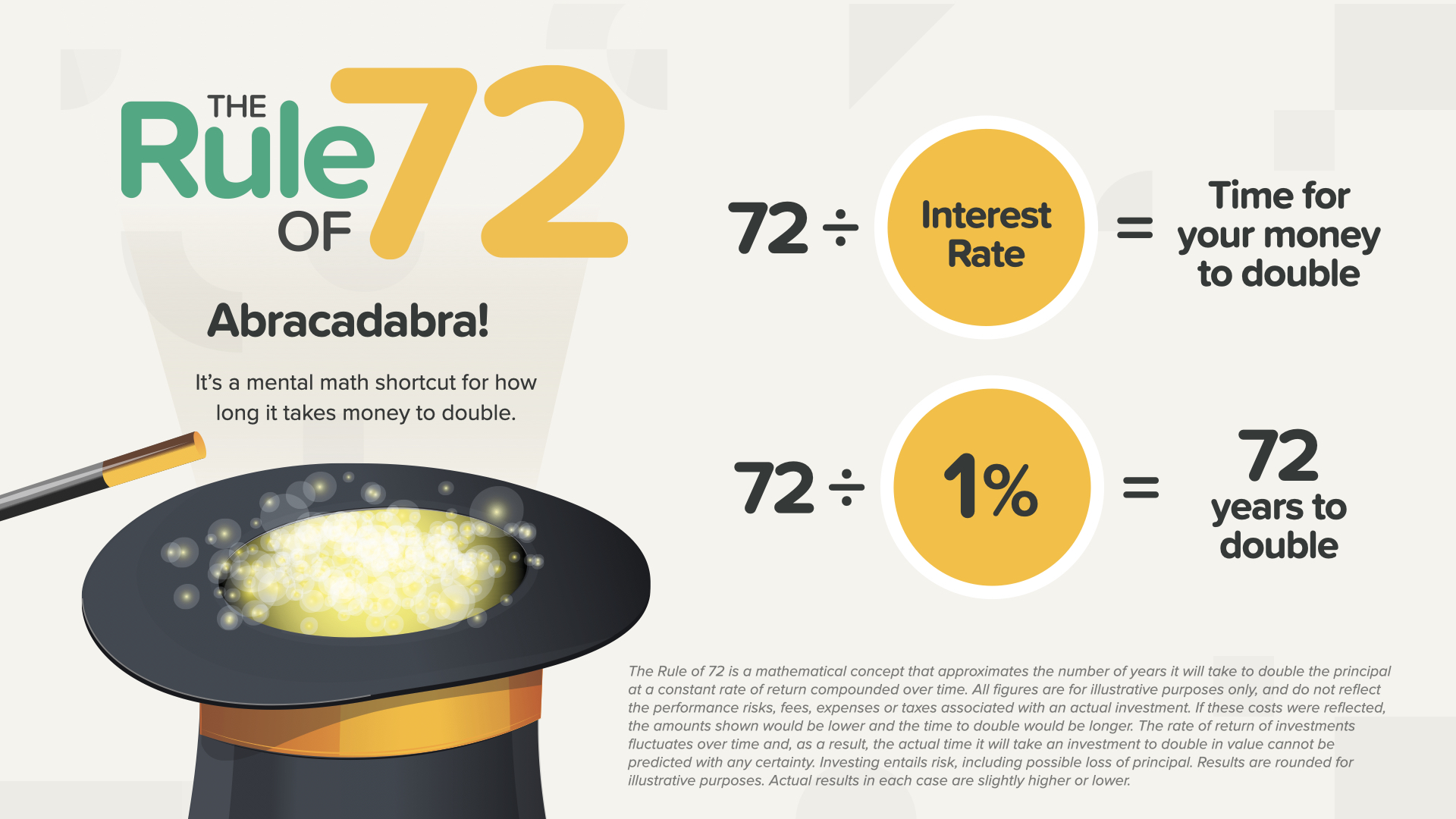

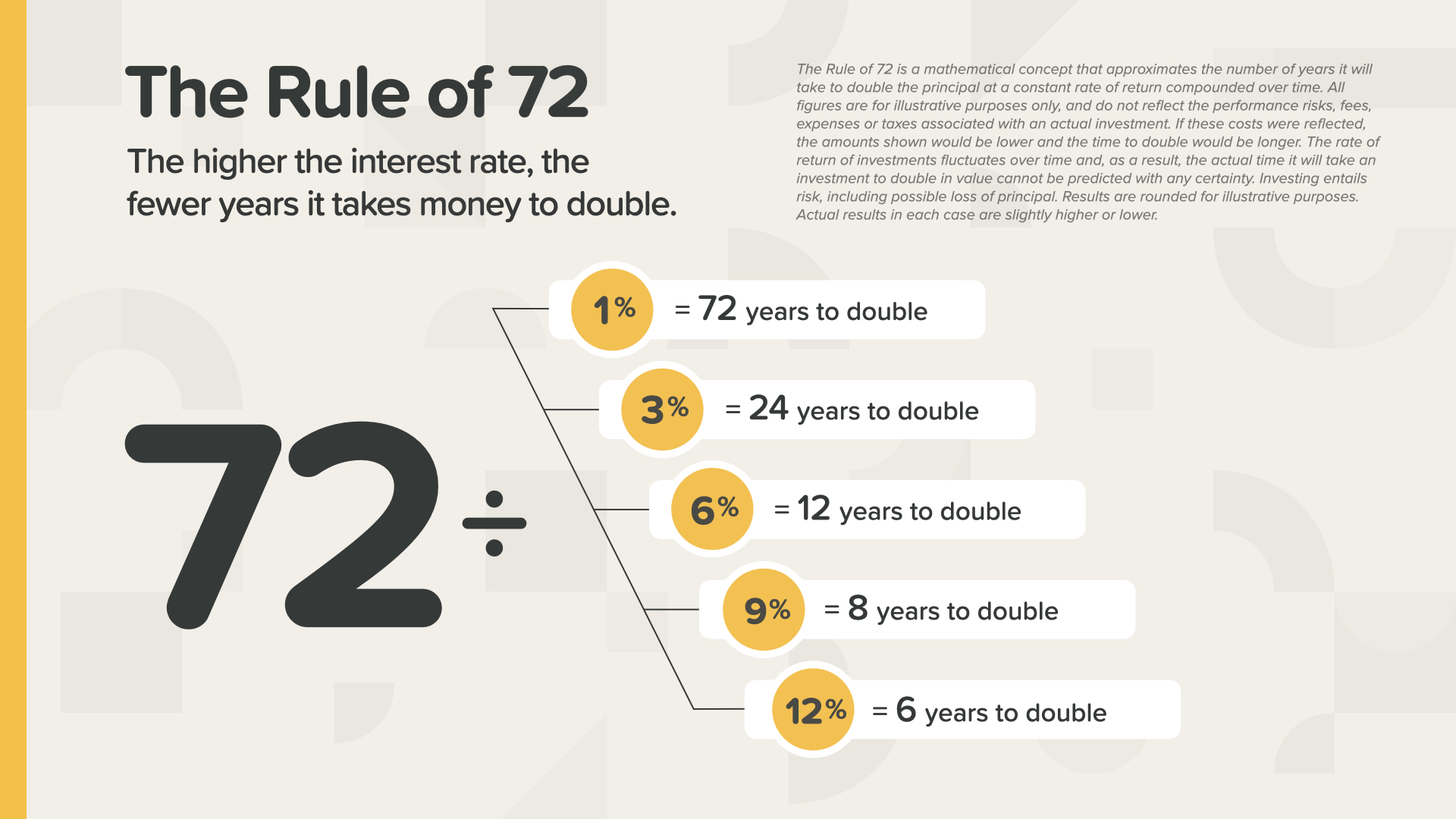

Вам весело? Это моя любимая часть. Пришло время выучить Правило 72. Кто-нибудь из вас когда-нибудь слышал о нем? Это малоизвестный математический прием, которым богатые люди пользуются годами. Его должен знать каждый. Вы просто делите любую процентную ставку на число 72, и это говорит вам, сколько времени потребуется, чтобы ваши деньги удвоились. Это работает на вас, если вы экономите деньги. Это работает против вас, если вы берете деньги в долг. При ставке 1 % 1 доллар превратится в 2 доллара за 72 года. Это очень долго. Стал бы кто-нибудь сознательно выбирать такой срок? И все же многие люди выбирают такие низкие ставки или даже ниже.

Как видите, чем выше доходность, тем быстрее удваиваются ваши деньги. При 3% - каждые 24 года... при 6% - каждые 12 лет... при 9% - каждые 8 лет... а при 12% - каждые 6 лет. Вот это уже больше похоже на правду.

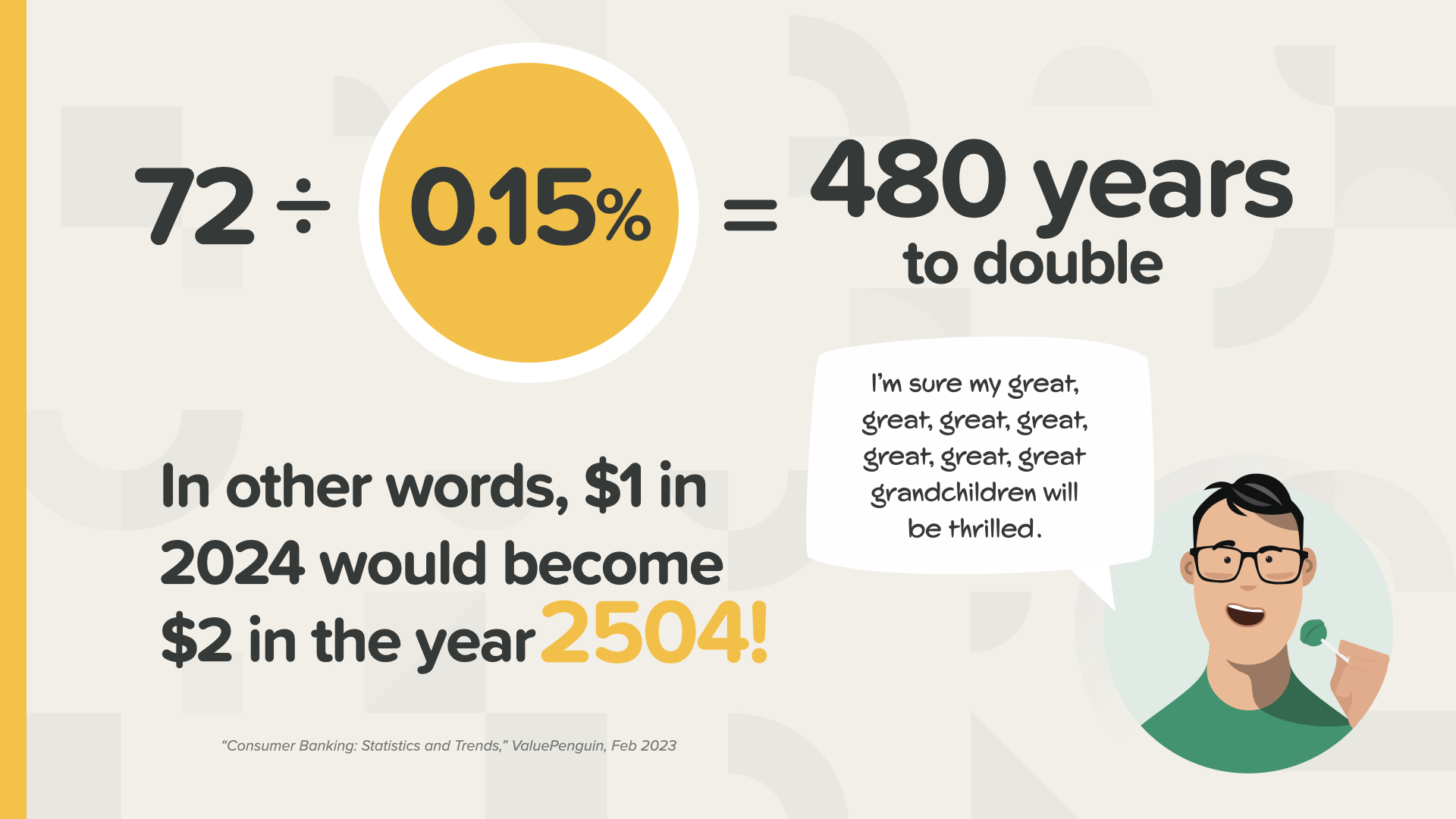

При норме прибыли в 0,15%, если разделить это число на 72, то ваши деньги удвоятся через 480 лет. Это 2504 год! Как говорит Кларк, его великие, великие, великие, великие, великие, великие, великие, великие внуки будут в восторге от этого.

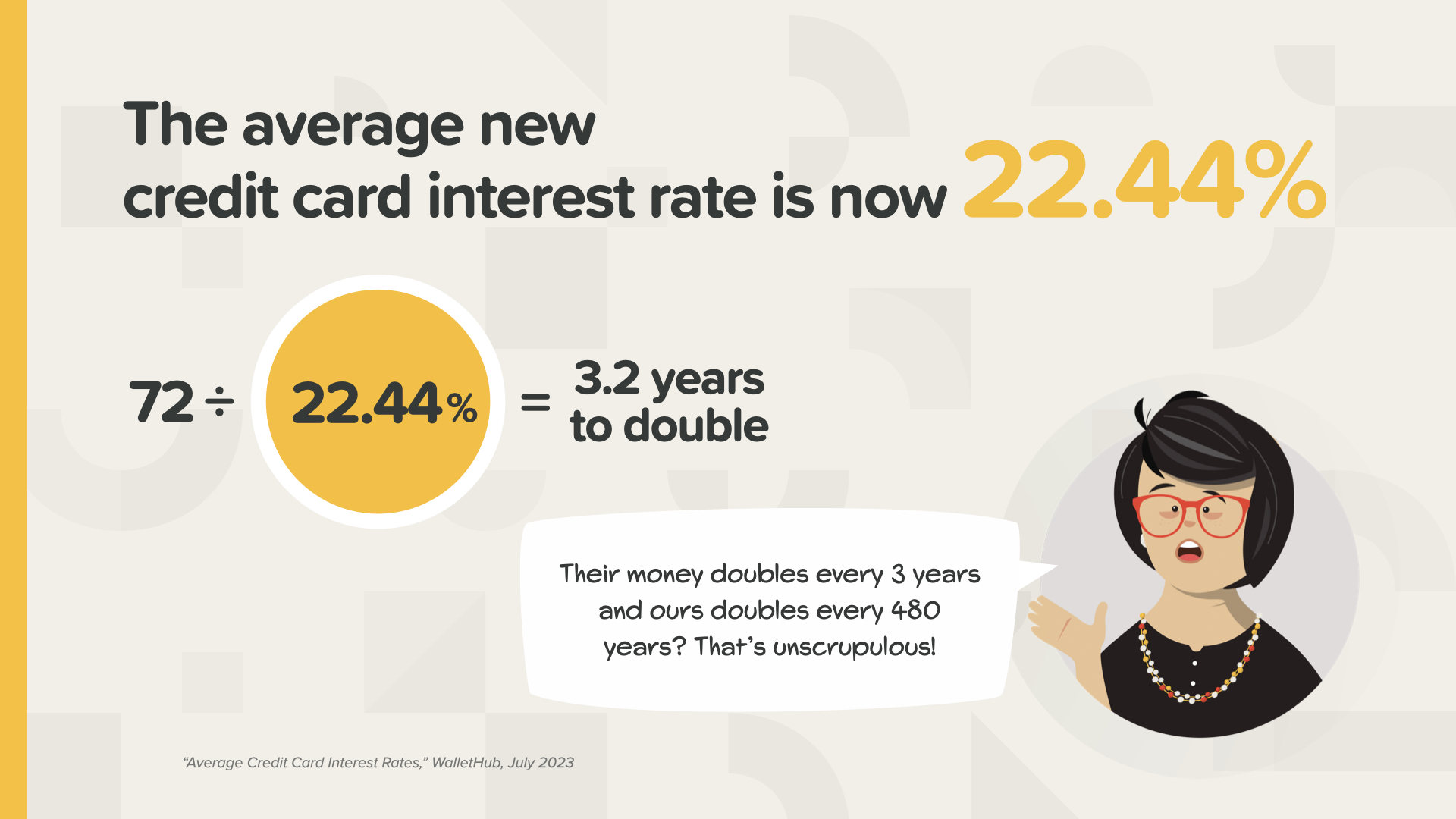

И, чтобы было понятно, то же самое место, которое дает вам 0,15 %, может взять с вас более 22 % или больше за кредитную карту. Это означает, что их деньги удваиваются каждые 3,2 года. Теперь вы понимаете, почему подзаголовок книги - "Хватит быть лохом". Вам нужно знать, как работают деньги сегодня, а не завтра - СЕГОДНЯ.

Сейчас мы расскажем вам о 7 вехах денежного пути. Это ваш пошаговый план действий, призванный помочь вам наметить путь от того места, где вы находитесь сегодня, к финансовой безопасности и независимости. Хорошая новость заключается в том, что никто не может быть слишком далеко впереди или слишком далеко позади, чтобы воспользоваться этими вехами.

Каждый этап - это важный шаг, который поможет вам достичь финансовой вершины. Благодаря тому, что мы сегодня проводим время вместе, вы повышаете свою финансовую грамотность концепция за концепцией, стратегия за стратегией - учитесь брать под контроль свои личные финансы, что поможет вам обрести уверенность, чтобы обсудить свою ситуацию с финансовым специалистом - что мы настоятельно рекомендуем.

Первая веха - та, которую вы уже завершаете. Вы приступили к этапу № 1 - финансовому образованию - с первой части этой сессии. С каждым слайдом вы будете становиться все более финансово подготовленными. Также помните, что за вопросами по деталям лучше всего обращаться к финансовому специалисту. Я могу обсудить их с вами, если у вас его нет или вам нужна помощь в его выборе. Вот еще один способ сказать это...

В войне за ваши деньги есть два основных инструмента, которые вам понадобятся для победы. Мы знаем, что наилучшей отправной точкой для всех является финансовое образование в сочетании с финансовым профессионалом. Отнеситесь к этому образованию серьезно. Вы не получили его ни в школе, ни от родителей, ни от друзей. Относитесь к своим финансам с той же тщательностью, с какой вы относитесь к своему здоровью. Погуглите, задайте вопросы... но затем обратитесь к человеку, которому вы доверяете и который зарабатывает этим на жизнь.

Правильная защита - это Веха № 2 по важной причине. Вам необходимо защитить себя и свою семью от возможной будущей потери дохода или сбережений, прежде чем вы начнете оставшуюся часть этого пути. Если вы умрете преждевременно, ваша семья может остаться не только без вашего дохода, но и без вас. Ваших текущих сбережений может не хватить, чтобы позаботиться о них.

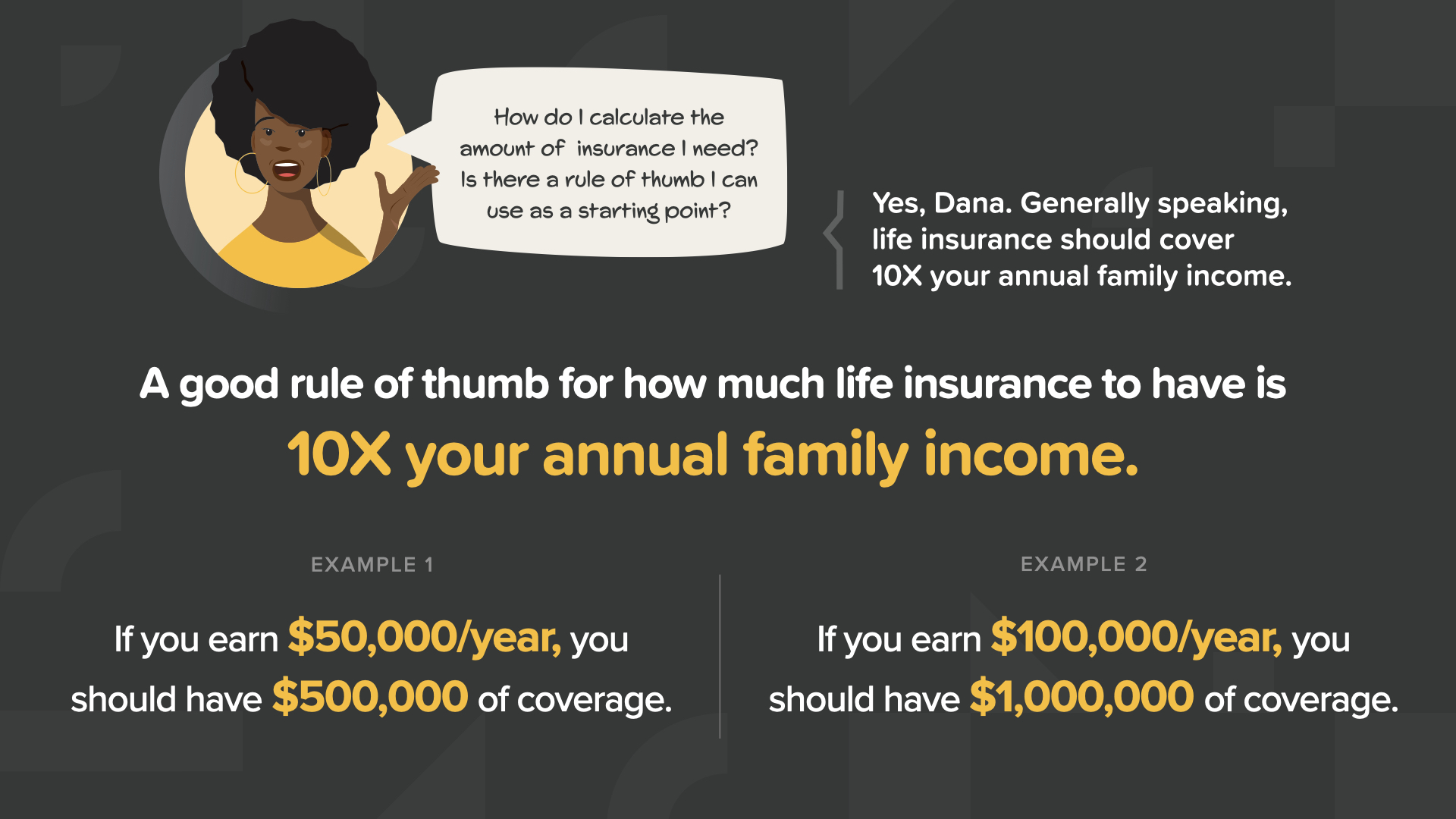

Насколько необходимо страховать свою жизнь? Ответ заключается в том, что для каждого человека он свой, в зависимости от ситуации. Однако в качестве эмпирического правила мы рекомендуем страховать жизнь на сумму, не менее чем в 10 раз превышающую ваш годовой семейный доход. Например, если вы зарабатываете 50 000 долларов в год, вам следует предусмотреть страховое покрытие в размере 500 000 долларов. При консервативной норме доходности в 5 % проценты от этой единовременной суммы заменят половину вашего дохода.

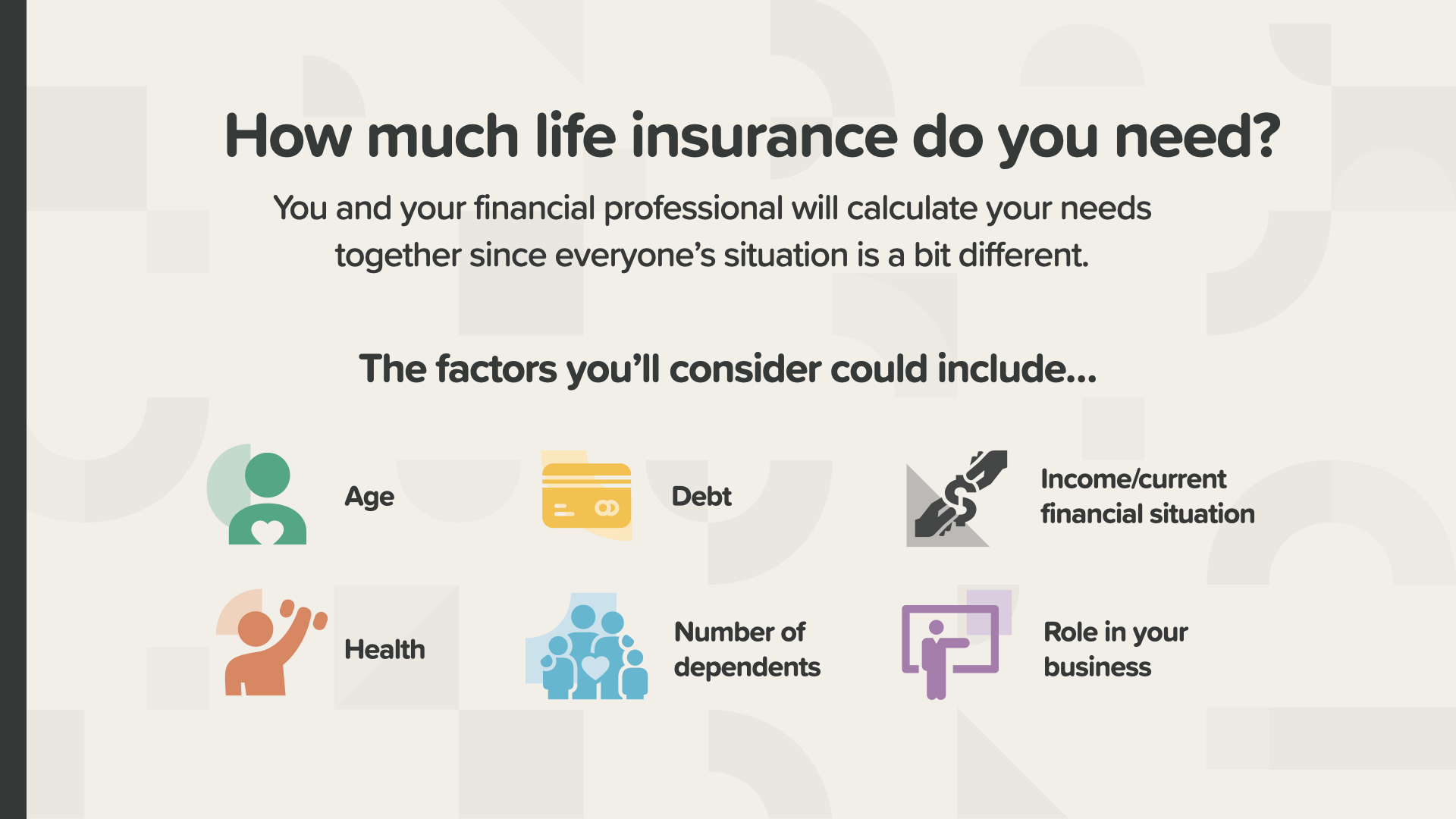

Чтобы получить более конкретный расчет потребностей вашей семьи, обратитесь к своему финансовому специалисту. Вместе вы сможете учесть такие факторы, как возраст, количество долгов, состояние здоровья, количество иждивенцев, роль в бизнесе и общее финансовое положение.

Те же люди, которые недооценивают, сколько им нужно страховать жизнь, склонны переоценивать, сколько это будет стоить. Оба предположения могут помешать семьям обеспечить надлежащую защиту. Как пишет сайт insure.com, "только 59% американцев имеют страхование жизни, и около половины из них застрахованы недостаточно".

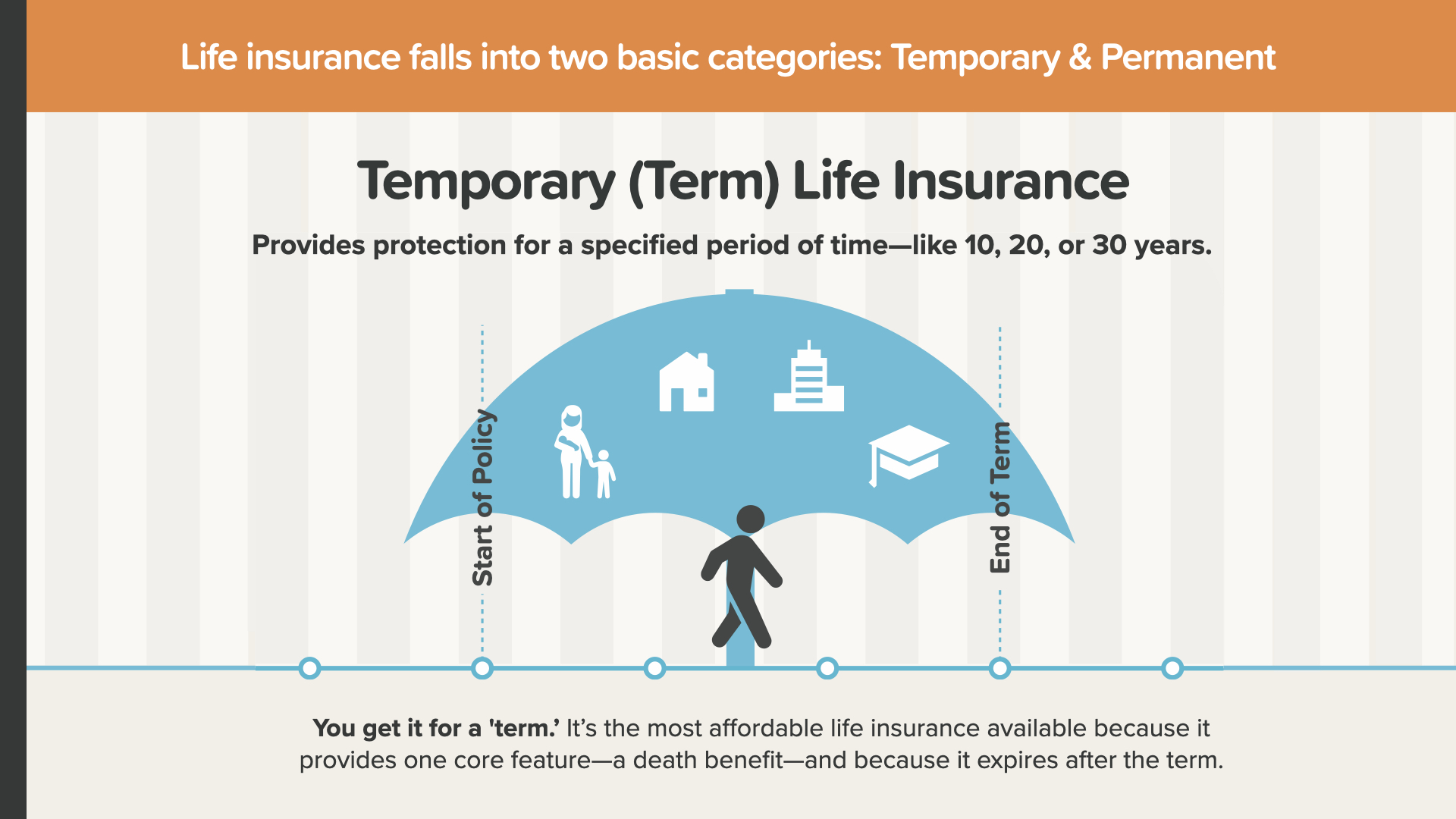

Страхование жизни делится на две основные категории: Временное и постоянное. Сначала рассмотрим временное страхование жизни, которое чаще всего называют "срочным". Оно называется так потому, что обеспечивает страховую защиту жизни на определенный период времени - 10, 20 или 30 лет. Это самое доступное страхование жизни, потому что оно обеспечивает одну основную функцию - выплату страхового возмещения в случае смерти застрахованного лица - и потому что срок его действия истекает после окончания срока.

С помощью срочного страхования жизни можно обеспечить финансовую защиту своей семьи или бизнеса при относительно небольшом ежемесячном платеже. Это делает его подходящим для тех, у кого ограниченный бюджет в периоды высокой финансовой ответственности - например, при воспитании детей, выплате ипотеки или учебе в колледже, а также при управлении компанией, если вы владелец бизнеса.

Но что произойдет, когда закончится срок действия вашей страховки? Есть два сценария, которые вы можете рассмотреть. Сценарий 1 заключается в том, что если вам больше не нужна страховка, вы можете просто прекратить действие полиса. Никакой суеты, никаких хлопот. Но что, если по истечении срока действия полиса вам все еще нужна страховка, потому что вы продолжаете выплачивать деньги за дом или являетесь семейной парой с одним доходом? А может быть, вы содержите взрослых детей или внуков или продолжаете руководить своей компанией? По этим и другим причинам вы можете рассмотреть сценарий 2 сохранения вашей срочной страховки.

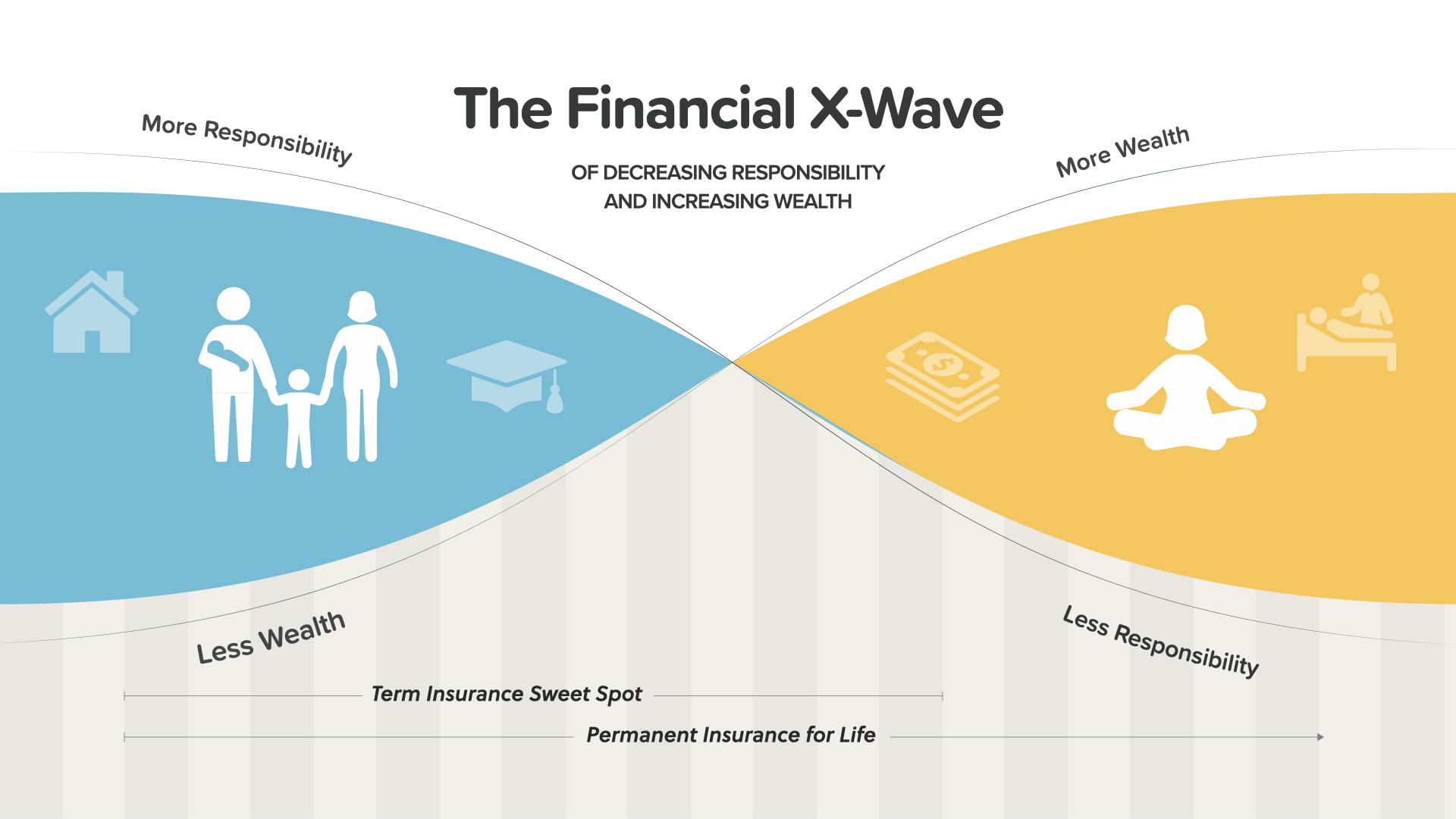

Это то, что мы называем "финансовой Х-волной". В молодые годы, представленные синим цветом слева, у вас, как правило, больше обязанностей и меньше накопленного богатства. В более поздние годы - желтая сторона - планируется, что ваше накопленное богатство будет расти, а ответственность, как мы надеемся, уменьшаться. Срочное страхование, как правило, наиболее полезно, когда ваши обязанности выше, а богатство ниже (левая сторона). Если эти два фактора меняются в течение жизни в соответствии с планом, срочное страхование становится менее целесообразным. Ваш финансовый специалист может помочь вам рассмотреть, как X-Wave может быть применен к вашей ситуации.

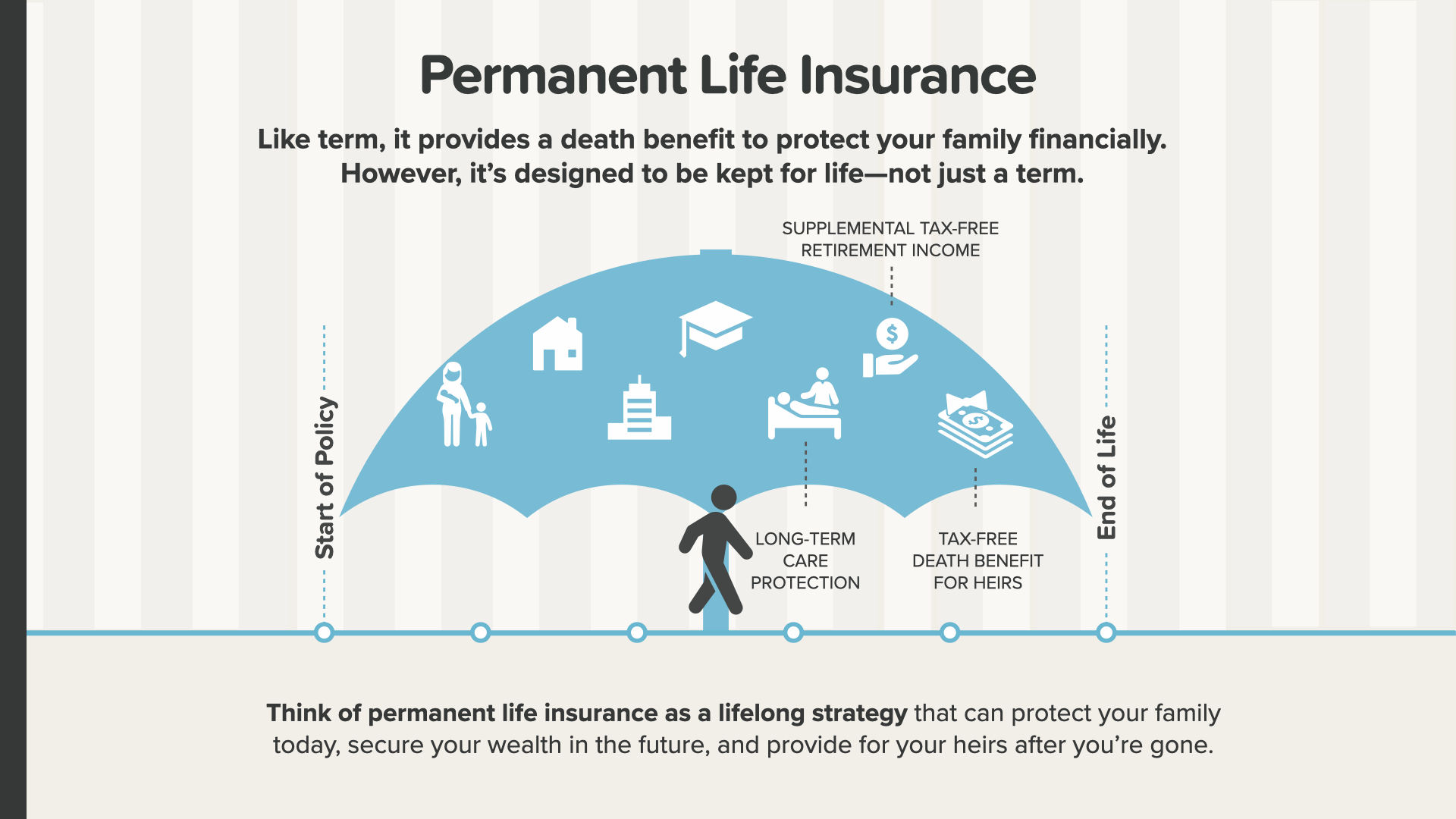

Теперь давайте рассмотрим постоянное страхование жизни. Как и срочное, оно обеспечивает выплату при смерти, чтобы защитить вашу семью в финансовом плане; однако постоянное страхование предназначено для того, чтобы хранить и защищать вас всю жизнь, а не только в течение ограниченного периода. Думайте о постоянном страховании жизни как о стратегии на всю жизнь, которая может защитить вашу семью сегодня, обеспечить ваше богатство в будущем и обеспечить вашу семью после того, как вас не станет.

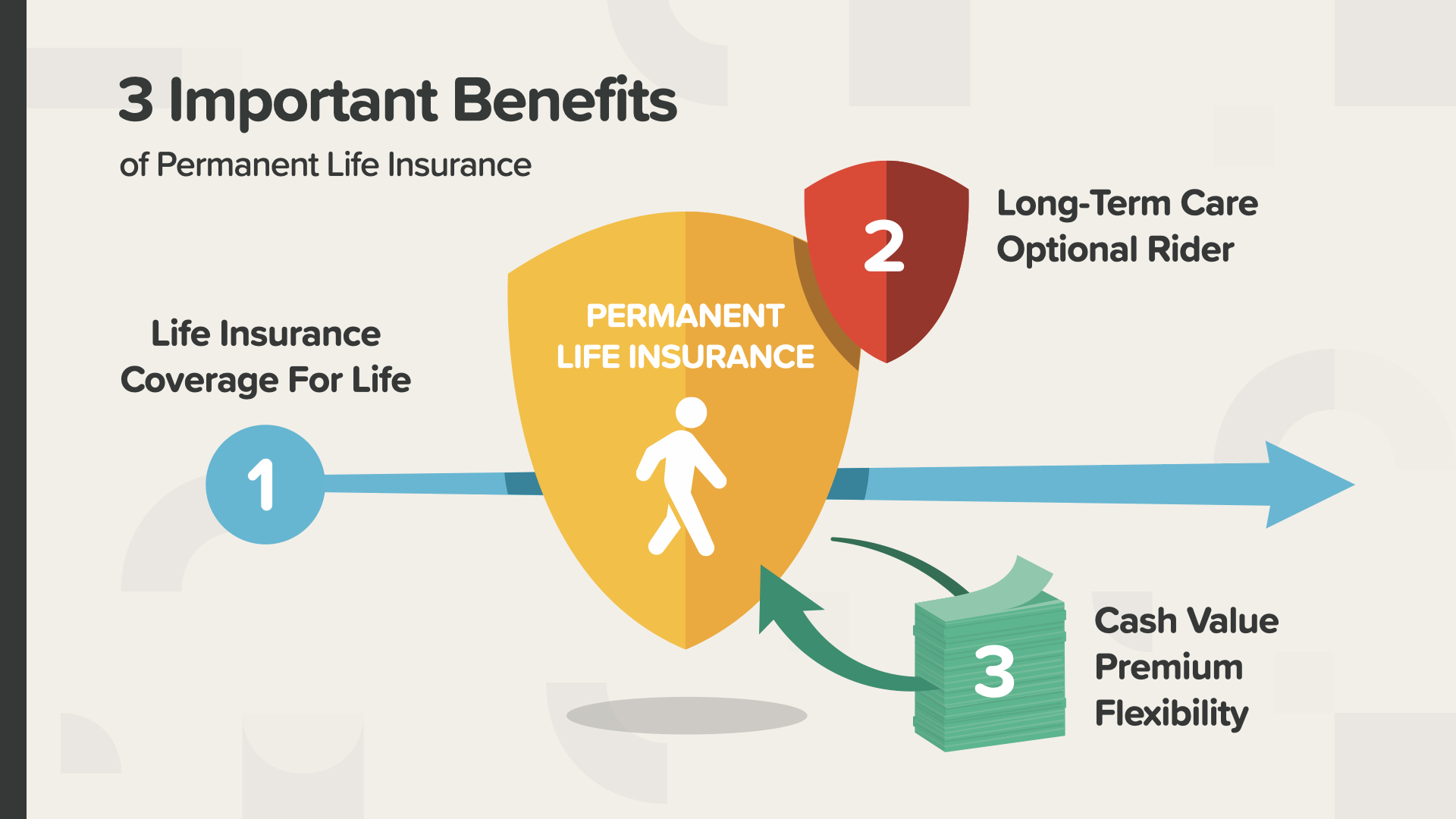

У постоянного страхования жизни есть три важных преимущества. Первое - это страховая защита на всю жизнь. Второе - во многих полисах постоянного страхования жизни вы можете добавить долгосрочный уход в качестве дополнительного ридера. И третье - это накопленная вами денежная стоимость, которая может обеспечить вам гибкость в отношении страховых взносов. Это означает, что если вы по каким-то причинам не сможете выплачивать страховые взносы, они могут быть выплачены из вашей денежной стоимости.

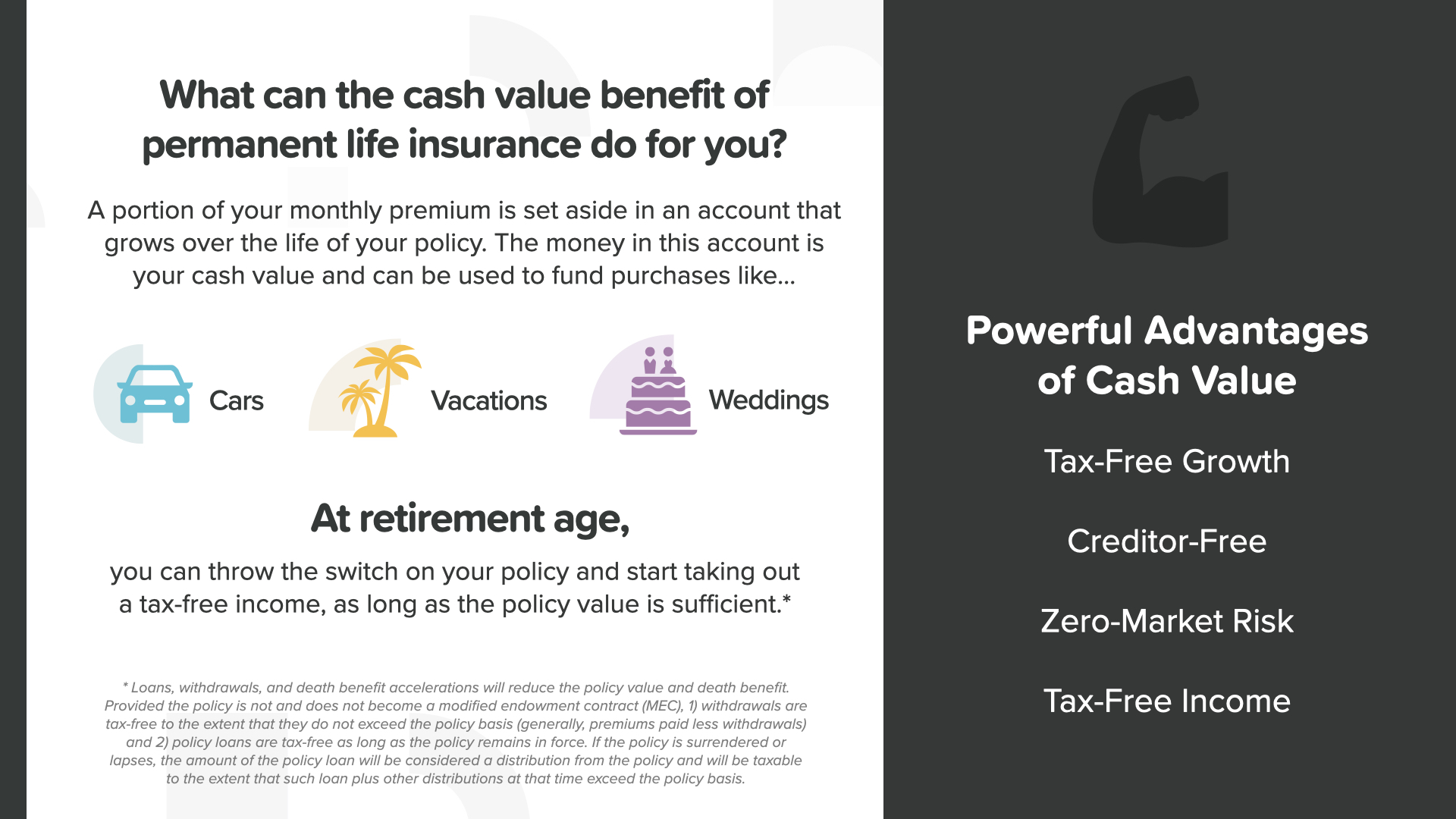

Давайте поговорим о том, что такое компонент денежной стоимости в постоянном страховании жизни и почему он может быть так важен. Часть вашего ежемесячного взноса откладывается на счет, который растет в течение всего срока действия полиса. Деньги на этом счете являются вашими денежными накоплениями и могут быть использованы для финансирования будущих покупок - вы видите на экране несколько вариантов. Помимо отсутствия рыночного риска, роста без уплаты налогов, дохода и наследства, о чем мы только что говорили, денежная стоимость по страхованию жизни также защищена от кредиторов, то есть кредиторы не могут на нее претендовать. Если посмотреть на все это вместе, то преимущества денежной стоимости очень весомы.

Страховое покрытие Long-Term Care-LTC помогает покрыть расходы, которые могут быть очень велики. Оно может быть использовано для оплаты квалифицированных услуг, таких как уход в доме престарелых, медицинское обслуживание на дому, уход за пожилыми людьми или дневной уход за взрослыми. И вы никогда не знаете, когда и если - или когда - вам это может понадобиться.

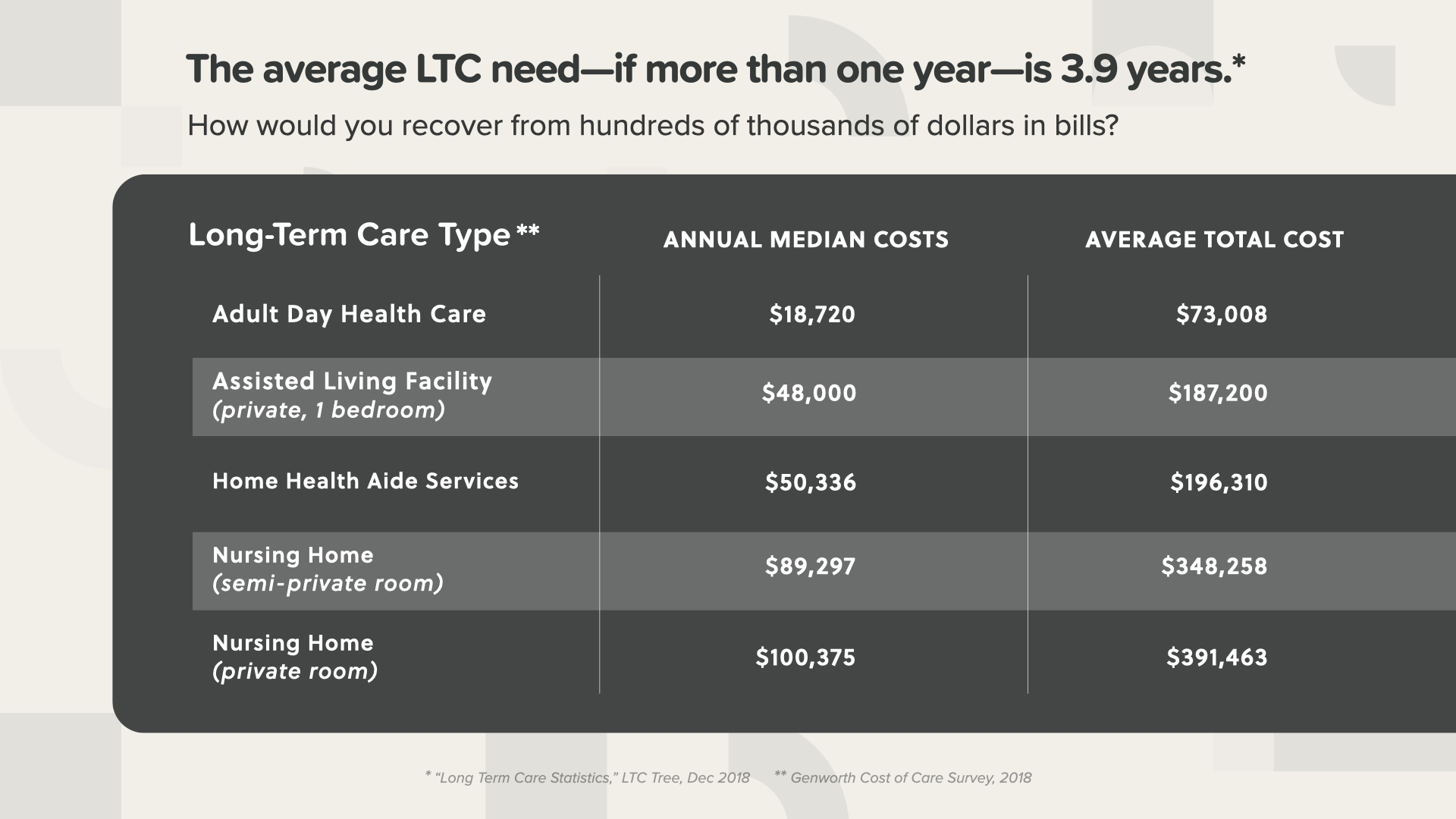

И если вы это сделаете... средняя потребность в долгосрочном уходе - если она превышает один год - длится 3,9 года. Как вы видите, средняя общая стоимость может стать непосильной тратой, если не покрывается полисом. Расходы без страховки LTC могут истощить один или несколько ваших сбережений, на которые вы рассчитывали в будущем.

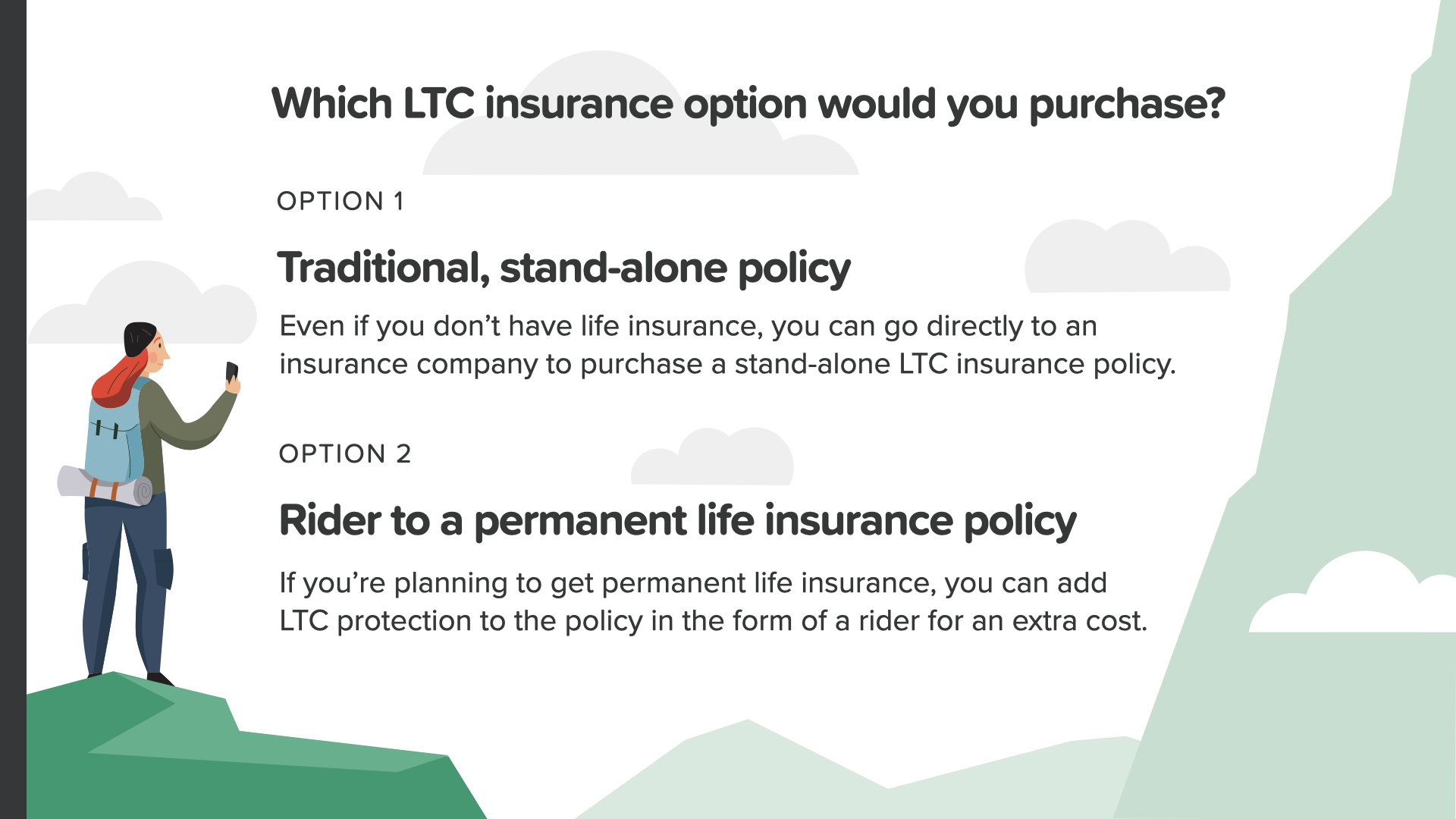

Существует несколько вариантов долгосрочного ухода, которые вам стоит рассмотреть. Первый - это традиционный, отдельный полис. Даже если у вас нет страхования жизни, вы можете напрямую обратиться в страховую компанию и приобрести отдельный полис LTC. ИЛИ - если он доступен, - за дополнительную плату вы можете добавить райдер к своему постоянному полису страхования жизни. Каждый должен изучить этот вариант.

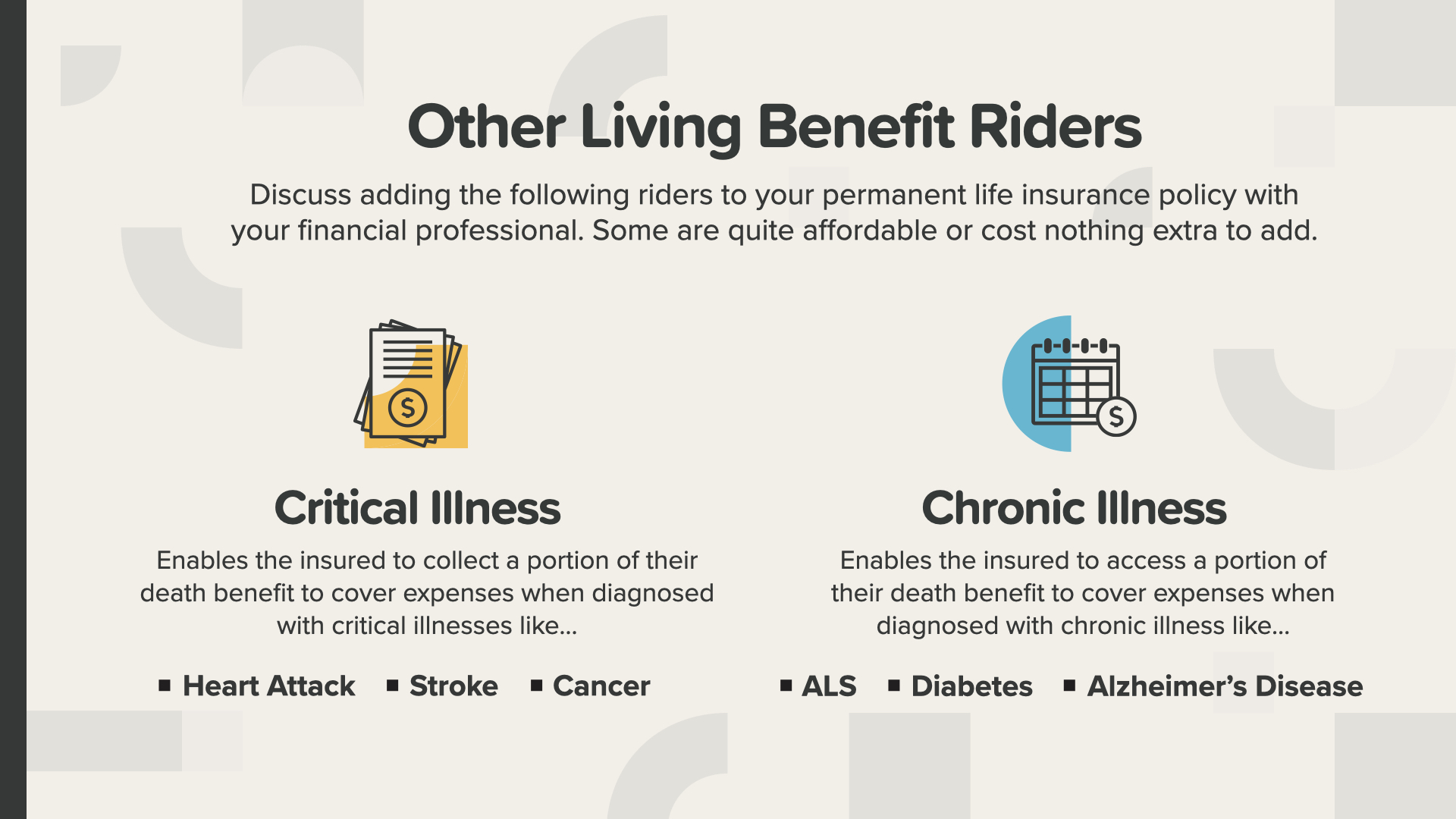

Программа долгосрочного ухода - не единственная доступная программа. Вы также можете рассмотреть другие виды страхования жизни, такие как страхование на случай критических и хронических заболеваний, которые помогут спасти положение, если вы столкнетесь с какой-либо из проблем со здоровьем, как показано на экране. Вам следует обсудить добавление этих дополнительных услуг к вашему полису постоянного страхования жизни с вашим финансовым специалистом. Некоторые из них недороги или даже не требуют дополнительных затрат.

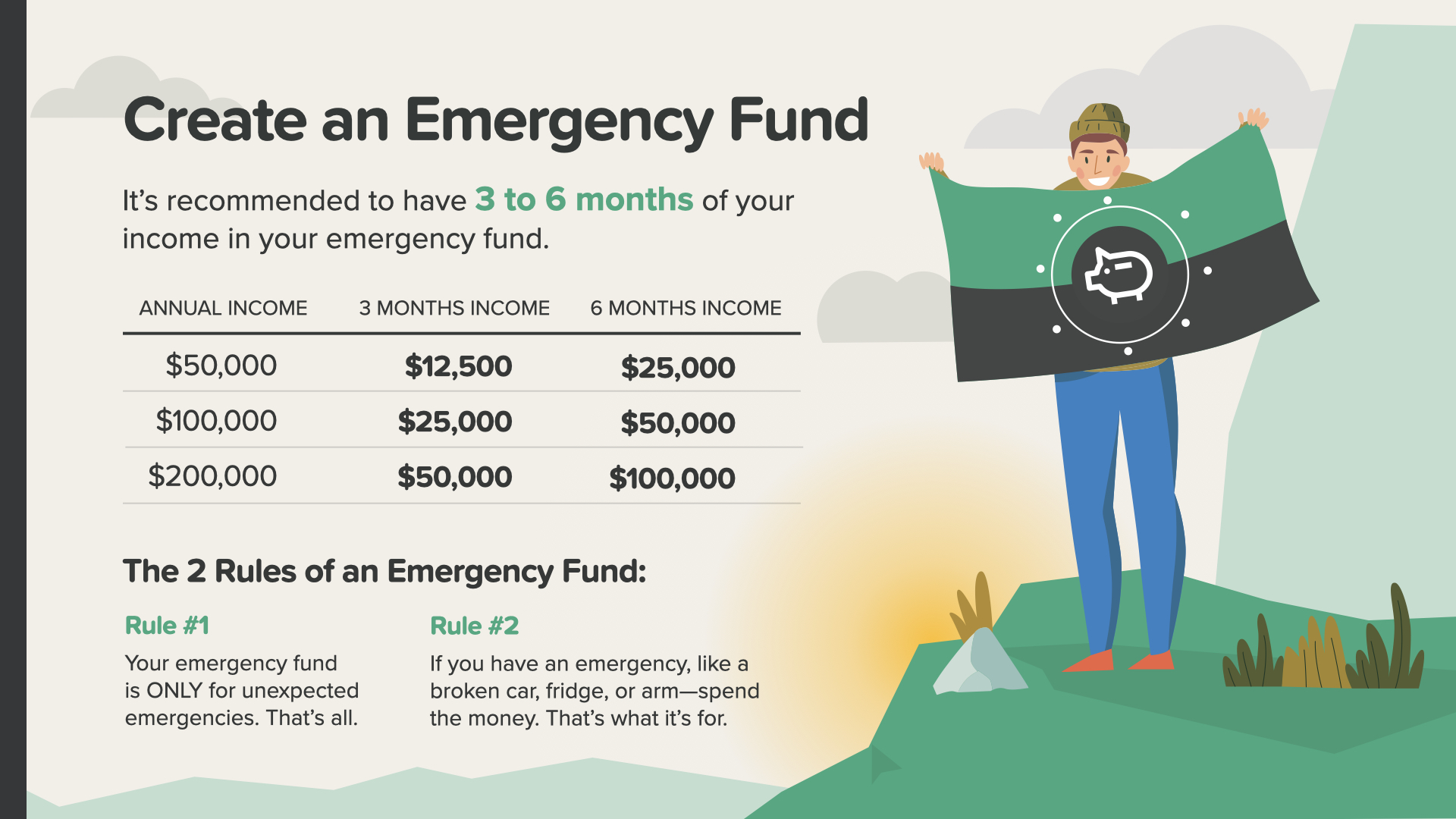

Как только вы справились с этапом №2, пора приступать к этапу №3 - созданию фонда на случай чрезвычайных ситуаций. Мы рекомендуем вам откладывать не менее 3-6 месяцев своего годового дохода, чтобы подготовиться к любым непредвиденным расходам, таким как непредвиденные медицинские счета, ремонт или замена бытовой техники и такие неприятности, как капитальный ремонт автомобиля. И не забывайте о самом дорогом - возможной безработице.

Если вы живете от зарплаты до зарплаты - как многие люди сегодня - ваш аварийный фонд может стать той изоляцией, которая отделит вас от финансовой катастрофы, если что-то случится. Ознакомьтесь с примерами годовых доходов и узнайте, сколько вам потребуется для нашего ориентира по доходам за 3-6 месяцев. Существует 2 правила создания чрезвычайного фонда... Правило №1 - ваш чрезвычайный фонд предназначен ТОЛЬКО для непредвиденных чрезвычайных ситуаций. Вот и все. Он не предназначен для подарков, поездок или распродаж. И неважно, где он находится - на расчетном, сберегательном или отдельном счете, - главное, чтобы у вас не было соблазна использовать его для чего-то, кроме действительно экстренных случаев. Правило № 2 - Если вам нужно использовать свой фонд для ремонта машины, замены холодильника или посещения скорой помощи, не стесняйтесь использовать эти деньги. Он для того и создан, чтобы вам не приходилось полагаться на кредитные карты или влезать в долги. Просто убедитесь, что после этого вы будете добавлять понемногу денег каждый месяц, пока ваш чрезвычайный фонд снова не станет полным.

После того как вы вместе со своим финансовым специалистом сформировали надлежащую защиту и чрезвычайный фонд, пришло время поговорить об управлении долгом - веха № 4. Прежде чем вы сможете в полной мере насладиться финансовой безопасностью и независимостью, вам нужно будет проанализировать свои привычки в расходовании средств и постараться сократить, а в конечном итоге и ликвидировать задолженность.

Сегодня средний американец имеет 28 900 долларов личного долга, не считая ипотечных кредитов, а многие имеют гораздо больше. И не забывайте, что более половины американцев страдают от той или иной тревоги, связанной с долгами. Когда мы избавляемся от долгов, мы можем наслаждаться жизнью более полно и свободно. Итак, вот 5 советов, как избавиться от долгов и не влезать в них... Знайте, сколько вы должны, больше не опаздывайте с платежами, занимайтесь одним долгом за раз, прекратите списывать деньги и отмените неиспользуемые подписки, а также рассмотрите возможность рефинансирования ипотеки.

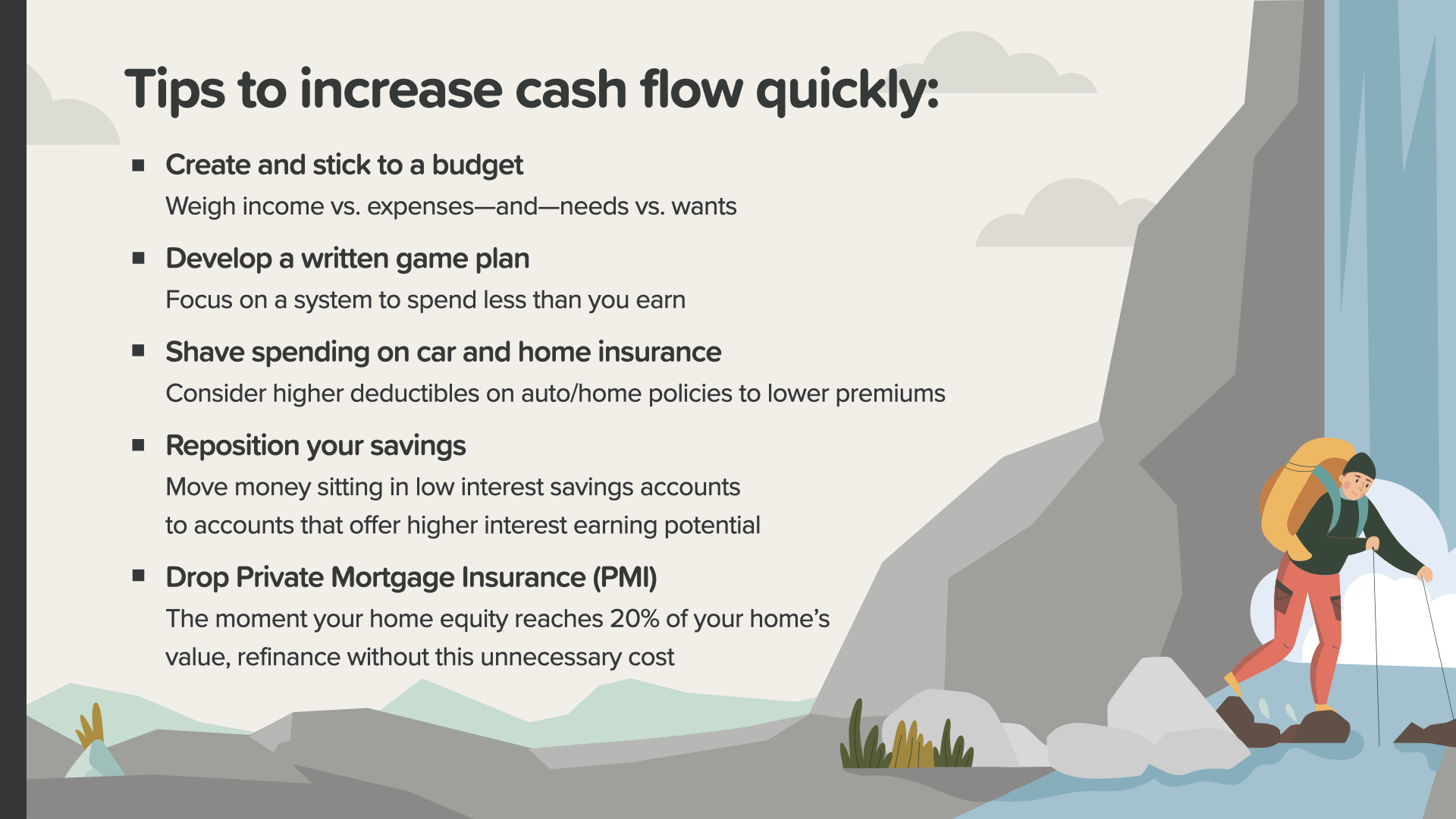

Увеличение денежного потока - веха № 5. Пока лохи сетуют на то, что им приходится туго, богатые люди продумывают, как высвободить больше денежных средств. Это означает, что нужно искать способы получения дополнительного дохода и лучше управлять своими расходами. Давайте разберемся, как это сделать...

Вот несколько вещей, которые могут увеличить ваш денежный поток...

- Составьте бюджет и придерживайтесь его

- Разработайте письменный план действий

- Сократите расходы на такие статьи, как страхование автомобиля и дома

- Перераспределите свои сбережения

- Откажитесь от частного ипотечного страхования-PMI в вашей ипотеке, если вы имеете на это право.

Всегда помните, что ваш финансовый специалист может помочь вам в реализации этих и других идей.

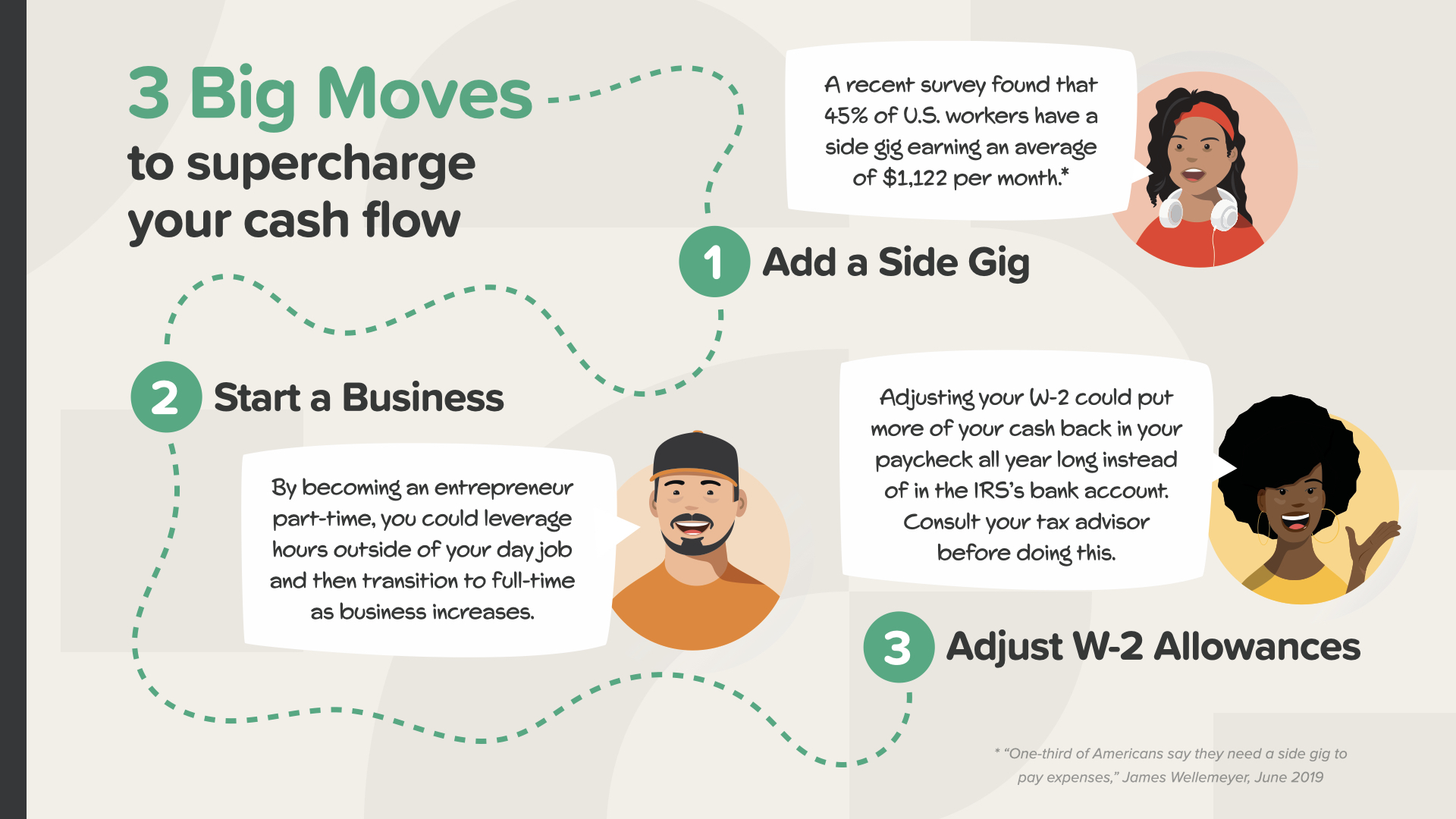

Есть 3 больших шага, которые помогут увеличить ваш денежный поток:

Выможете добавить подработку - Получение дополнительного дохода почти всегда является более быстрым способом достижения ваших финансовых целей, чем просто старание тратить меньше. Недавнее исследование показало, что 45 % американских работников имеют подработку, зарабатывая в среднем 1 122 доллара в месяц. Может быть, пришло время и вам поучаствовать в этом деле.

OrMaybe Start a Business - Возможности для недорогого бизнеса существуют. Найдите проблему, с которой сталкиваются люди, и придумайте, как ее решить. Став предпринимателем на неполный рабочий день, вы сможете использовать время, свободное от основной работы. По мере роста ваших доходов может наступить момент, когда вы перейдете от статуса наемного работника к статусу предпринимателя с полной занятостью и еще большим контролем над денежными потоками.

Don't Forget You Can Adjust Your W-2 Allowances - Некоторые люди празднуют получение большого налогового возмещения каждый год. Если это вы, подумайте вот о чем: Если вы скорректируете размер пособий по форме W-2, то большая часть ваших денег может весь год оставаться в вашей зарплате, а не в налоговой службе. Но прежде чем вносить какие-либо изменения, проконсультируйтесь со своим налоговым специалистом.

Веха № 6 - большая и захватывающая - она посвящена построению богатства. Это та веха, на которой появляются результаты. Здесь вы избегаете влияния налогов, потерь и инфляции и делаете все возможное, чтобы накопить и приумножить свои чистые активы.

Возможность долголетия добавляет столько лет к вашей жизни, что возникает один вопрос. Продержится ли ваше богатство так же долго, как и вы? Вы должны быть в состоянии ответить на этот вопрос.

Кроме того, есть 4 угрозы, которые должен победить каждый строитель богатства. Считайте их своими врагами в деле построения богатства. Каждый из них будет наступать на вас с разных сторон. Чтобы победить их, нам придется бороться с ними по отдельности. Начнем с одной из самых страшных - промедления. Как говорится в одной цитате, промедление - это, без сомнения, наша любимая форма самосаботажа. Затем мы разберем потери на рынке, инфляцию и, конечно, налоги.

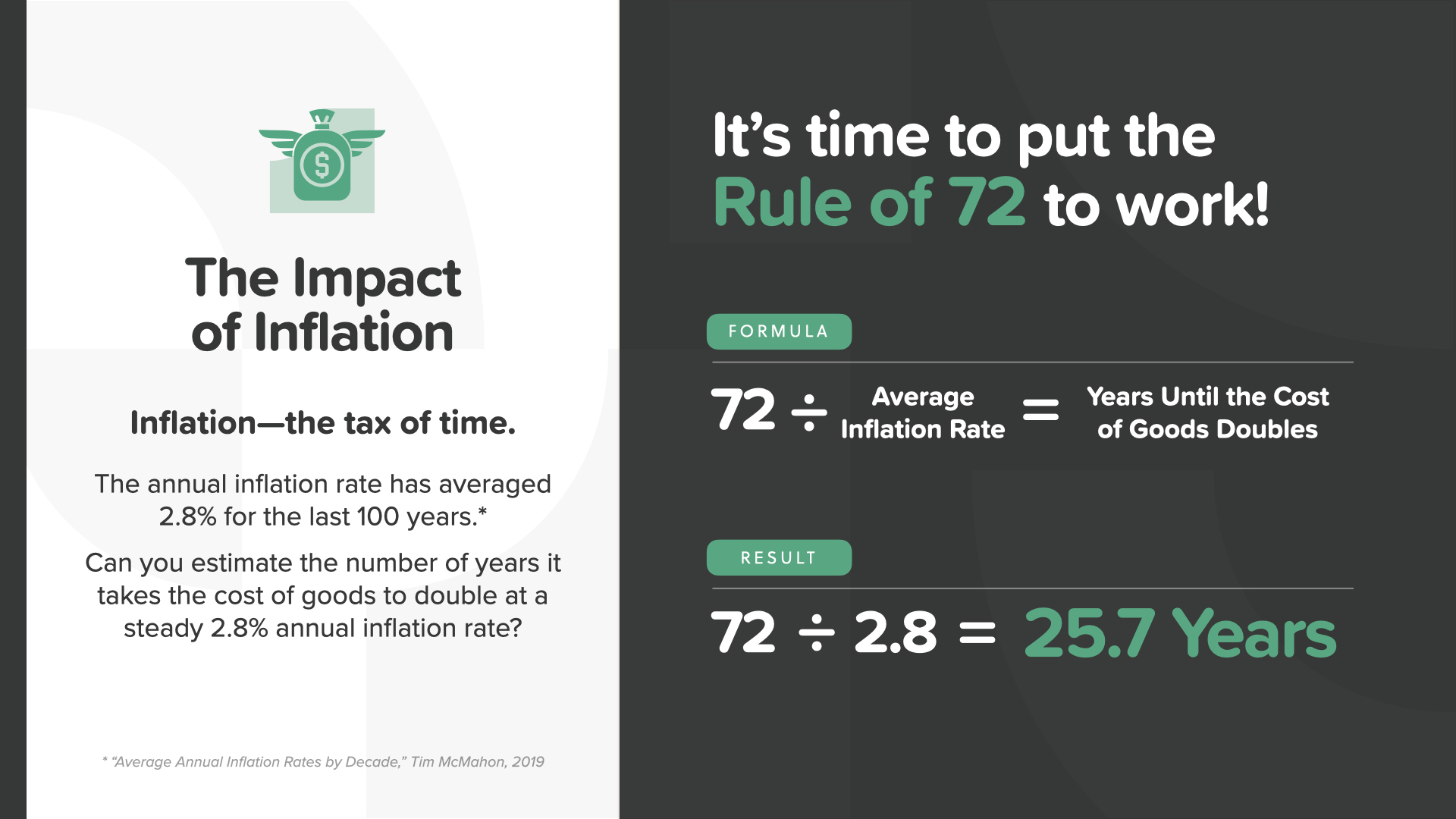

Инфляцию также называют "налогом времени". За последние 100 лет годовой уровень инфляции в среднем составлял 2,8 %. Можете ли вы определить, за сколько лет стоимость товаров удвоится при стабильном уровне инфляции в 2,8 % в год? Пришло время применить на практике знание правила 72! Ответ - почти 26 лет! Вы видите, что одна из основных причин, по которой нужно строить богатство, используя силу сложных процентов, - это опережать инфляцию. Когда вы знаете, что этот враг постепенно обесценивает ваши сбережения, повышая стоимость товаров, это должно побудить вас быть еще более приверженным своей стратегии роста. Не позволяйте этому пугать вас. Пусть это побуждает вас к действию!

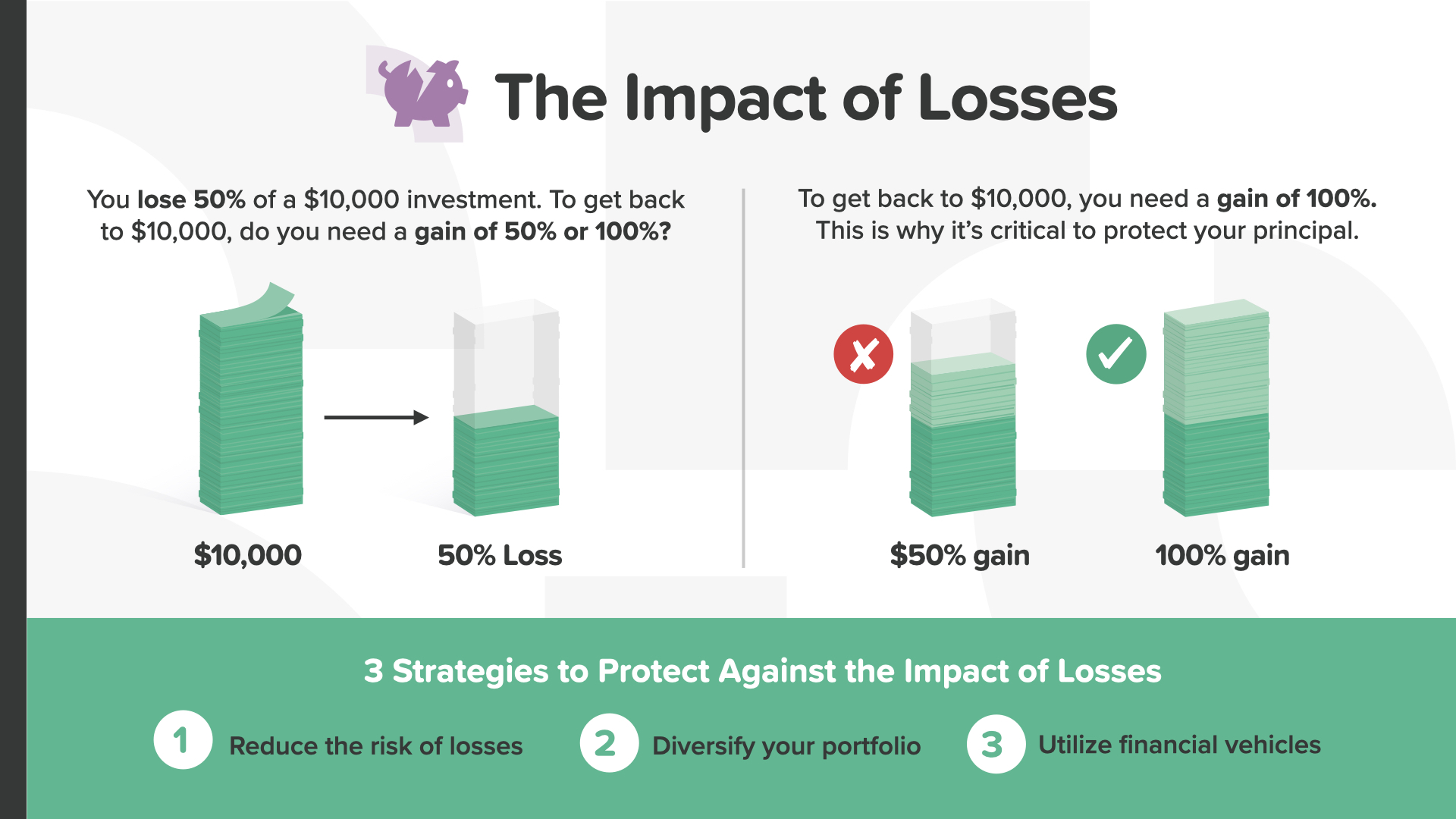

Следующий враг построения богатства - это последствия потерь. Часто недооцениваемый, он представляет собой угрозу, которая может разрушить ваши сбережения и заставить вас скорректировать свой образ жизни на пенсии. Вот простая картинка, иллюстрирующая, как люди неправильно оценивают последствия потерь. Если вы потеряете 50 % своих инвестиций (что дважды случалось на фондовом рынке за последние 20 лет), какой процент прибыли вам потребуется, чтобы вернуться к 100 %? Ответ - 50%, верно? НЕПРАВДА! Чтобы вернуться к нулю, нужно получить 100% прибыли после 50% потерь. Сделать это непросто, поэтому так важно беречь то, что у вас уже есть. Возможно, именно по этой причине Уоррен Баффетт так отозвался об инвестировании: "Правило № 1: никогда не теряйте деньги. Правило № 2: никогда не забывайте правило № 1". Что же вы можете сделать, чтобы предотвратить потери? Во-первых, рассмотрите все возможности для снижения риска. Во-вторых, подумайте, как лучше диверсифицировать свой портфель. И в-третьих, используйте правильные финансовые инструменты, подходящие для вашей ситуации. Помните, что нельзя медлить. Учитывайте инфляцию. И обсудите с вашим финансовым специалистом способы уменьшить - или исключить - влияние потерь на вашу стратегию.

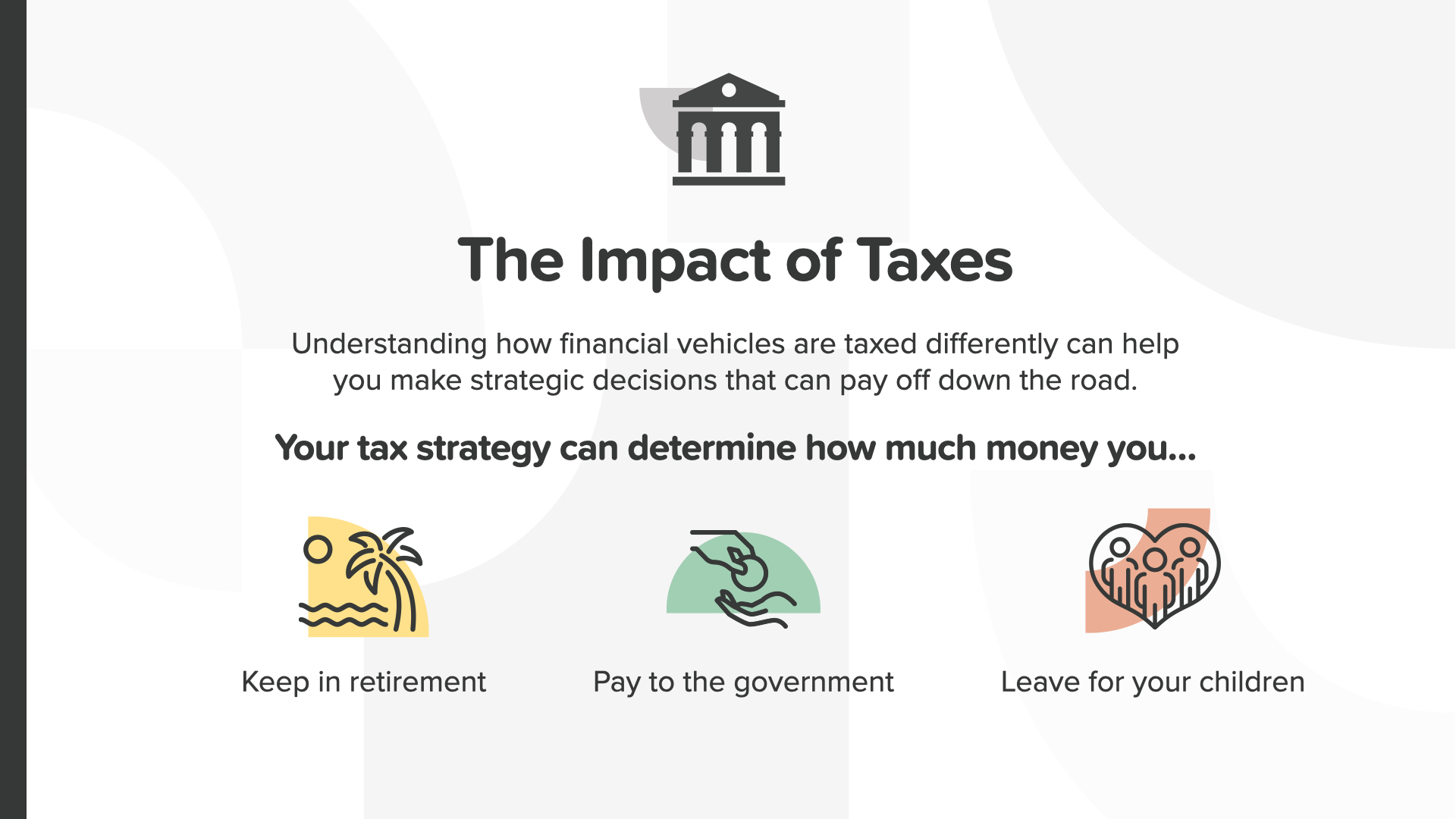

И наконец, влияние налогов - 800-фунтовой гориллы, угрожающей накоплению богатства. Никто не любит платить налоги - особенно когда вы готовитесь к выходу на пенсию. От того, какую налоговую стратегию вы выработаете сегодня, зависит, сколько денег вы оставите себе, сколько заплатите государству и, в конечном счете, сколько оставите своим детям. Понимание того, как по-разному облагаются налогом финансовые инструменты, поможет вам принять стратегические решения, которые в будущем могут принести большие плоды.

Если вы отложите 10 000 долларов в 29 лет и будете получать 9 % годовых каждый год, то к 65 годам у вас будет 250 000 долларов. На секунду подумайте, как фермер. Что бы вы предпочли - заплатить налоги с семян или с урожая? Конечно, в зависимости от того, что меньше - обычно это то, с чем вы начинаете. Фермер предпочитает платить налоги с семян, а не с урожая. Инвестор предпочитает платить налоги с денег до того, как они вырастут, а не после. Вы либо платите налоги сейчас, либо позже, либо никогда. Какой из вариантов применим к вам? Это зависит от того, какое средство передвижения вы выберете. И здесь вам поможет финансовый специалист.

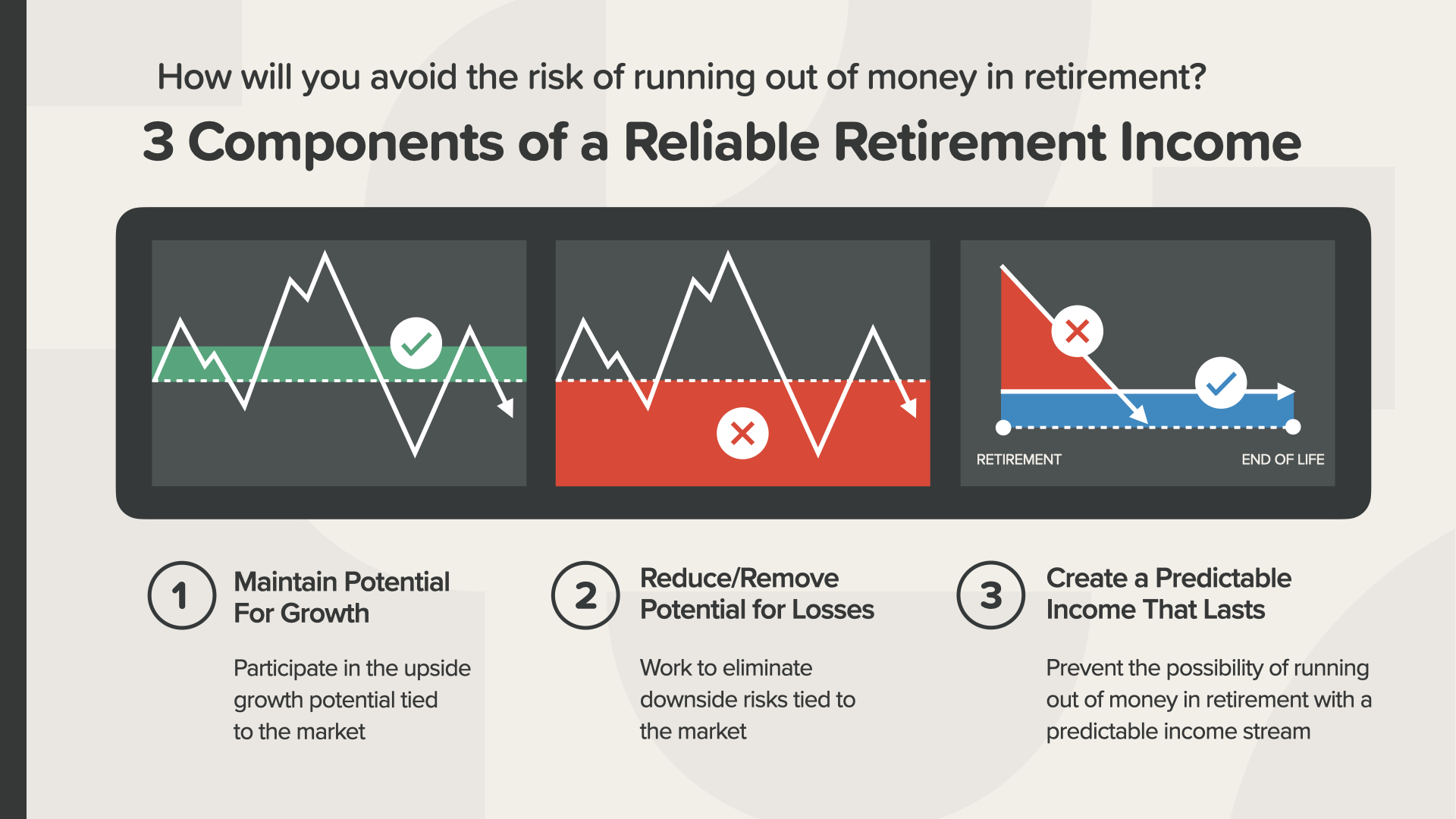

Существует 3 компонента надежного пенсионного дохода. Мы рекомендуем учитывать все из них.

- Поддерживать потенциал роста, участвуя в потенциале роста, связанном с рынком

- Снижать или устранять потенциал потерь, устраняя риски падения, связанные с рынком, и...

- Создавать предсказуемый доход, который длится, и предотвращать возможность нехватки денег на пенсии с помощью потока доходов, на который вы можете рассчитывать.

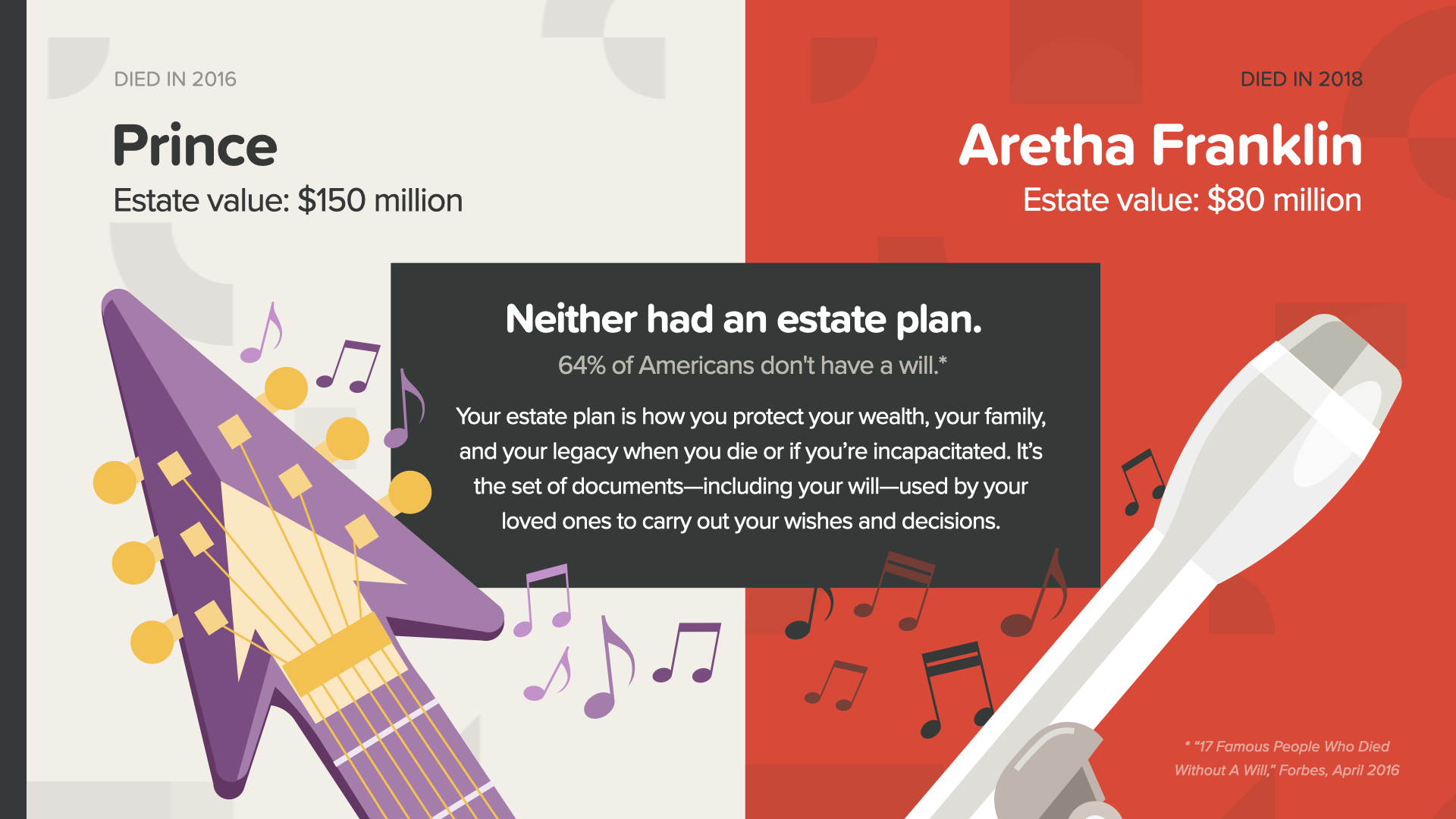

И последняя веха - защитите свое богатство, составив завещание и позаботившись о своем наследии. Даже богатые люди иногда упускают эту возможность.

У Принса и Ареты Франклин были огромные состояния, но ни у одного из них не было плана наследства. Оба оставили своим семьям и деловым партнерам эмоциональный, финансовый и юридический бардак, на разбор которого ушли годы. Это показывает, насколько важно защитить свое состояние с помощью плана наследования. По данным опроса RocketLaw, 64 % американцев не имеют завещания. Неудивительно, что число людей без завещания выше среди молодых американцев - 70 % в возрасте 45-54 лет, чем среди пожилых - 54 % в возрасте 55-64 лет. Принсу было всего 57. План наследства - это способ защитить свое состояние, свою семью и свое наследие после смерти или в случае недееспособности, это способ исполнения ваших желаний и решений.

В план наследства должны входить четыре документа. Вам понадобятся завещание, финансовая доверенность, заблаговременное распоряжение о медицинском обслуживании или завещание на жизнь, а также освобождение от ответственности по HIPAA. Ваш юрист поможет вам составить эти документы.

Наличие плана наследства поможет вам избежать принятия правительством решений о том, кому достанется ваше имущество и кто будет заботиться о ваших детях. Процесс, в ходе которого суд управляет имуществом в соответствии с законами штата, называется PROBATE. Никто не хочет проходить через это, если это не нужно. Это одна из самых важных причин для того, чтобы сразу же разработать план управления имуществом.

Вы также можете помочь своей семье и деловым партнерам избежать ненужных расходов и задержек в процессе оформления завещания с помощью еще одного инструмента планирования наследства - траста. Трасты могут многое сделать для вас. И опять же, ваш юрист может дать вам лучший совет, когда речь идет о трастах.

Если вы думаете, что планирование наследства будет слишком дорогим или трудоемким, значит, вы не подумали о том, во что это обойдется вашим близким в будущем. Правда в том, что существуют варианты практически для любого бюджета. Мы рекомендуем вам приступить к этому этапу уже сейчас.

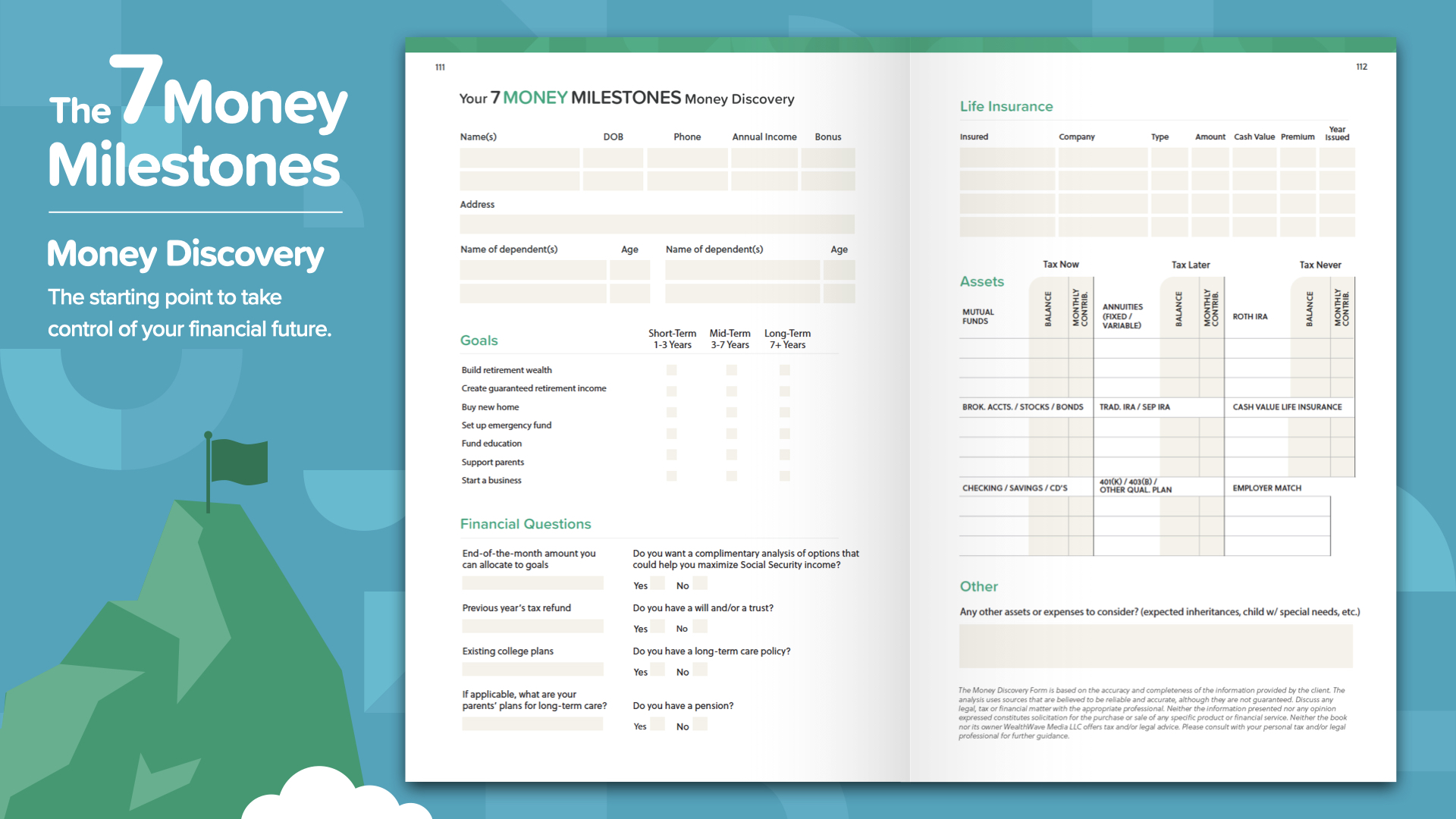

Мы почти закончили. Подумайте, какая концепция вызвала у вас наибольший отклик. Именно поэтому мы взялись за миссию по ликвидации финансовой безграмотности. Вот как вы начинаете контролировать свои финансы... Мы называем это "Денежным открытием". Это работает как инструкция по вождению на вашем телефоне - 2 точки отсчета - все, что вам нужно: Где вы находитесь и куда хотите попасть. То же самое верно и для того, чтобы наметить курс вашей финансовой дорожной карты. Книга "Денежные открытия" поможет вам позаботиться об этом. Конечно, мы советуем вам поделиться этой информацией с вашим финансовым специалистом, чтобы убедиться, что вы на пути к достижению своей мечты.

Обсудите эти понятия и проанализируйте "Вехи" с финансовым специалистом. Если в настоящее время у вас нет финансового специалиста, к которому вы могли бы обратиться... Первая из 7 вех денежного пути - это финансовое образование. Поскольку вы, надеюсь, уже прочитали книгу HowMoneyWorks: Stop Being a Sucker", вы уже начали путь к пониманию того, как все устроено на самом деле. Мы поможем вам пройти остальные 6 этапов. Мы делаем это в два этапа: Первый - это телефонный разговор, в ходе которого мы в течение 15 минут выясняем, где вы сейчас находитесь в своей финансовой жизни и, самое главное, куда хотите двигаться. Затем наша команда проводит несколько дней, подсчитывая цифры, изучая финансовую индустрию в поисках лучших продуктов и услуг, отвечающих вашим потребностям, и определяя те, которые лучше всего соответствуют вашей текущей ситуации и будущим целям. Затем мы назначаем встречу по поиску решений, на которой демонстрируем экран и рассказываем вам о шагах, которые мы рекомендуем предпринять для достижения ваших целей. Не откладывайте. Назначьте встречу сегодня.